Конец января 2020 года в Беларуси ознаменовался «сахарным»

делом — задержанием

Комитетом госбезопасности РБ 11 человек, включая всех четырёх директоров сахарных

заводов и руководителя Белорусской сахарной компании Дмитрия Кириллова.

Что конкретно инкриминируют задержанным, неизвестно, однако

в основе «сахарного» дела непременно находятся проблемы сахарной промышленности

Беларуси, которая уже не первый год генерирует убытки вместо прибыли.

Чем завершится «сахарное» дело, покажет лишь время.

А вот проблемы союзной сахарной промышленности можно

обсудить уже сейчас.

Приторная жизнь

Производство сахара в СНГ (включая Украину) превышает его

потребление. В частности, в 2020 сельскохозяйственном году (период с августа по

июль) страны СНГ произведут 10 млн тонн свекловичного сахара, из которых 7,4

млн тонн будет произведено в России.

Как уже упоминалось, в Беларуси 4 сахарных завода — ОАО

«Городейский сахарный комбинат», ОАО «Жабинковскй сахарный комбинат», ОАО

«Скидельский сахарный комбинат» и ОАО «Слуцкий сахарорафинадный комбинат». Данные

заводы являются соучредителями ООО «Белорусская сахарная компания», которое

реализует сахар белорусского производства и является эксклюзивным импортёром и

дистрибьютором продукции кондитерской фабрики «Коммунарка» в России.

Частного капитала в белорусской сахарной промышленности нет — всеми заводами владеет государство, оно же контролирует всю цепочку производства сахара, от посадки и уборки свёклы до экспорта уже готового продукта. Кроме того, государство регулирует цены на сахар в Беларуси. Рынка как регулятора процессов в сахарной промышленности РБ нет.

С 2005 года РБ полностью обеспечивает свои потребности в сахаре из сахарной свёклы: потребление сахара с 2000 года практически не изменилось и держится на уровне около 250 тыс. тонн в год, а производство в несколько раз превысило потребление. Излишки сахара РБ долгие годы экспортировала в Россию: индикативный баланс Союзного государства на поставки сахара из РБ в РФ колеблется в пределах 250 тыс. тонн в год, однако регулярно превышается, что неудивительно, ведь фактическая среднесуточная производительность по переработке сахарной свёклы в РБ выросла за 2000–2017 гг. в 2,8 раза — на 24,1 тыс. тонн.

До 2017–2018 с/х года Беларусь импортировала

более дешёвый тростниковый сахар-сырец (в 2014 году, например, 39 % белорусского

сахара произвели из импортного сырья), который использовался преимущественно в

кондитерском производстве и изготовлении газированных напитков (за счёт чего

удавалось снижать себестоимость продукции и повышать её конкурентоспособность)

и экспортировался в Россию и республики Средней Азии.

А вот российская сахарная промышленность кардинальным образом отличается от белорусской. Во-первых, она мощнее — сахар производят около 75 заводов в 22 регионах, а в отрасли доминирует частный капитал в лице крупных агрохолдингов. Во-вторых, отличается регулирование: размер посевных площадей, объёмы производства и розничные цены регулируются рынком. Федеральная антимонопольная служба занимается постоянным мониторингом сахарного рынка лишь на предмет конкуренции и цен.

Как видно, с 2016-17 с/х года Россия практически отказалась от импорта сахара — его производство превысило потребление.

Сказываются и колебания урожайности сахарной свёклы.

Новая сахарная реальность

А так как свекловичный сахар везде одинаков и его качество

не зависит от производителя и страны происхождения, то сахарный рынок ЕАЭС

оказался в качественно новой ситуации. Во-первых, из-за перепроизводства сахара

в России упали цены. Во-вторых, Россия из импортёра сахара превратилась в

экспортёра, да ещё и такого, у которого самые низкие издержки при производстве.

Рынки дальнего зарубежья для свекловичного сахара закрыты — там доминирует

более дешёвый тростниковый сахар, поэтому российский продукт стал захватывать

рынок ЕАЭС, в первую очередь белорусский и казахстанский.

СМИ Казахстана уже выходят с заголовками

о том, что «2020 год может стать последним годом жизни для казахстанских

производителей сахара». Уровень самообеспеченности Казахстана по сахару за

2018 год составил всего 49 %, из которых на свёклу пришлось менее 10 %, или 400 тысяч тонн. Для сравнения: российским заводам 400 тыс. тонн сахарной свёклы

хватило быть примерно на сутки работы. Потребности внутреннего рынка РК в

сахаре оценивают в 450–500 тыс. тонн.

Проще говоря, сырьевой базы — свёклы — в Казахстане

практически нет, заводы работают на импортном сырье. Для формирования собственной

сырьевой базы РК нужно около 4–5 лет, солидные инвестиции и протекционистские

меры правительства, иначе местные производители сахара разорятся.

Белорусские же заводы накапливают убытки.

- «Городейский сахарный комбинат» в 2017 году получил убыток в 26,75

млн рублей против чистой прибыли в 8,4 млн рублей в 2016 году. Выручка от

реализации снизилась на 7,36 % — до 262,3 млн рублей. По итогам 2018 г. завод

получил убыток в размере 12,704 млн руб. Долг предприятия — 241,4 млн

белорусских рублей.

- «Скидельский сахарный комбинат» в 2017 году получил убыток в

18,55 млн рублей против чистой прибыли в 156 тысяч рублей в 2016-м. Выручка от

реализации снизилась на 11,56 % — до 178,7 млн рублей. За 2018 г. предприятие

получило убыток в размере 10,904 млн рублей, а его долг достиг 257,7 млн белорусских

рублей.

- «Жабинковский сахарный завод» в прошлом году сработал в

убыток на 3,02 млн рублей. По итогам 2016-го чистая прибыль составила 2,22 млн

рублей. Выручка от реализации снизилась на 19,08 % — до 164,07 млн рублей.

Завод завершил 2018 г. с убытком в 16,228 млн рублей. Долг предприятия — 217,1

млн рублей.

- «Слуцкий сахарорафинадный комбинат» в 2017 году сократил

прибыль в 3 раза по сравнению с показателями 2016 года. В первом полугодии 2018

года комбинат получил прибыль в 15 млн рублей, а его долг составил 78,7 млн

рублей.

Как видно, все белорусские сахарные заводы закредитованы, у трёх из них долги превышают 200 млн белорусских рублей, у одного (Слуцкого) подбираются к 100 млн рублей. Прибыль в 2018 году обеспечивал лишь Слуцкий комбинат. Впрочем, не факт, что 2019 год он завершил без убытков.

Финансовых показателей работы белорусских сахарных заводов

за 2019 год пока нет, равно как и нет оснований надеяться на улучшение ситуации,

ведь на рынке ничего не изменилось.

Официальная причина плачевного состояния белорусской

сахарной промышленности — перепроизводство сахара в России, вызванное неравными

конкурентными условиями, в частности стоимостью газа, а когда главой

Минсельхоза РФ был Александр Ткачёв, то ещё одной причиной назывались

протекционистские меры.

Однако Ткачёв свой пост покинул, а ситуация не изменилась и

при его сменщике — Дмитрии Патрушеве. Просто российские агрохолдинги

инвестировали большие деньги в модернизацию сахарной отрасли и фактически

«импортозаместили» сахар.

Аргумент с газом тоже не выдерживает проверки. Несмотря на

то, что в России сахарные заводы получают газ примерно по 80 долларов за 1 тыс.

м³ (тогда как в РБ — по 245 долларов), доля газа в себестоимости продукции

составляет примерно 4–5 %.

Куда сильнее себестоимость зависит от цены на сырьё — сахарную свёклу. В России её стоимость устанавливается рынком, тогда как в РБ закупочные цены регулирует государство, которое с помощью более высокой цены на сырьё субсидирует сельское хозяйство за счёт сахарных заводов. Заодно по заводам ударил отказ от ввоза тростникового сахарного сырья — оно снижало себестоимость готовой продукции.

Закрыть сахарные заводы белорусское правительство по

политическим и экономическим причинам не может. Это в России гиганты российского

сахарного рынка — ГК

«Продимекс» и «Русагро»

— будут сокращать производство сахара

(«Продимекс» законсервирует Мелеузовский сахарный завод в Башкирии, а

«Русагро» не планирует в ближайшие годы инвестировать деньги в производство

сахара). В РБ закрытие сахарных заводов ударит по рейтингу власти, тогда как в

РФ пройдёт практически

незаметно в силу регулирующей функции рынка и пребывания заводов в частной

собственности.

Как вариант выхода из кризиса правительство может

рассмотреть идею объединения всех сахарных заводов в одно юридическое лицо или

передачу убыточных заводов частному капиталу, что упростит управление ими, но

решит проблему с долгами. Однако согласится ли частный капитал на это — вопрос

риторический. Пример с дрожжевыми заводами, чьи производственные мощности тоже излишни (когда немецким инвесторам обещали закрыть государственный дрожжевой

завод, но затем об обещании забыли), показывает, что власть будет требовать

невозможного — обеспечения прибыльности данных заводов.

А прибыльность обеспечить невозможно без прекращения субсидирования производителей свёклы. Но это автоматически погрузит их в убытки, то есть приведёт к перекладыванию долга с четырёх юридических лиц на десятки хозяйств, чьи долги в итоге нужно будет спасать уже государству, списывая их как безнадёжные или же перекладывая их на бюджет (республиканский или областной).

Найти новые рынки сбыта тоже не представляется возможным:

- российский рынок перенасыщен, сахара на 1,3 млн тонн больше,

чем требуется для обеспечения внутреннего рынка;

- на казахстанском рынке доминирует российский сахар;

- украинский рынок защищён 50%-ной ввозной таможенной пошлиной;

- выход на рынок ЕС невозможен — пошлина составляет 421 евро

за тонну;

- переговоры о поставках сахара в КНР пока ничем не

закончились;

- ввоз сахара в Узбекистан и Азербайджан ограничивается.

Пока же белорусское правительство продлевает госрегулирование

цен на сахар, зафиксировав его цену на уровне не меньше 1,5 бел. руб. за 1 кг. До введения госрегулирования российский сахар в РБ стоил примерно на 14 копеек

дешевле белорусского. В самой же России в 2019 году сахар подешевел на 33 %.

***

Как видно, ситуация с белорусскими сахарными заводами

выглядит безнадёжной: накопившиеся долги рано или поздно придётся списать, а

систему госрегулирования — пересмотреть. Для обеспечения внутренних

потребностей РБ в сахаре достаточно одного завода, однако закрыть оставшиеся власть

не сможет. Конкурировать в рамках ЕАЭС с

российскими белорусские сахарные заводы не в состоянии.

Мало того, в будущем и Москве, и Минску придётся проводить

государственную сахарную политику по примеру табачной и алкогольной.

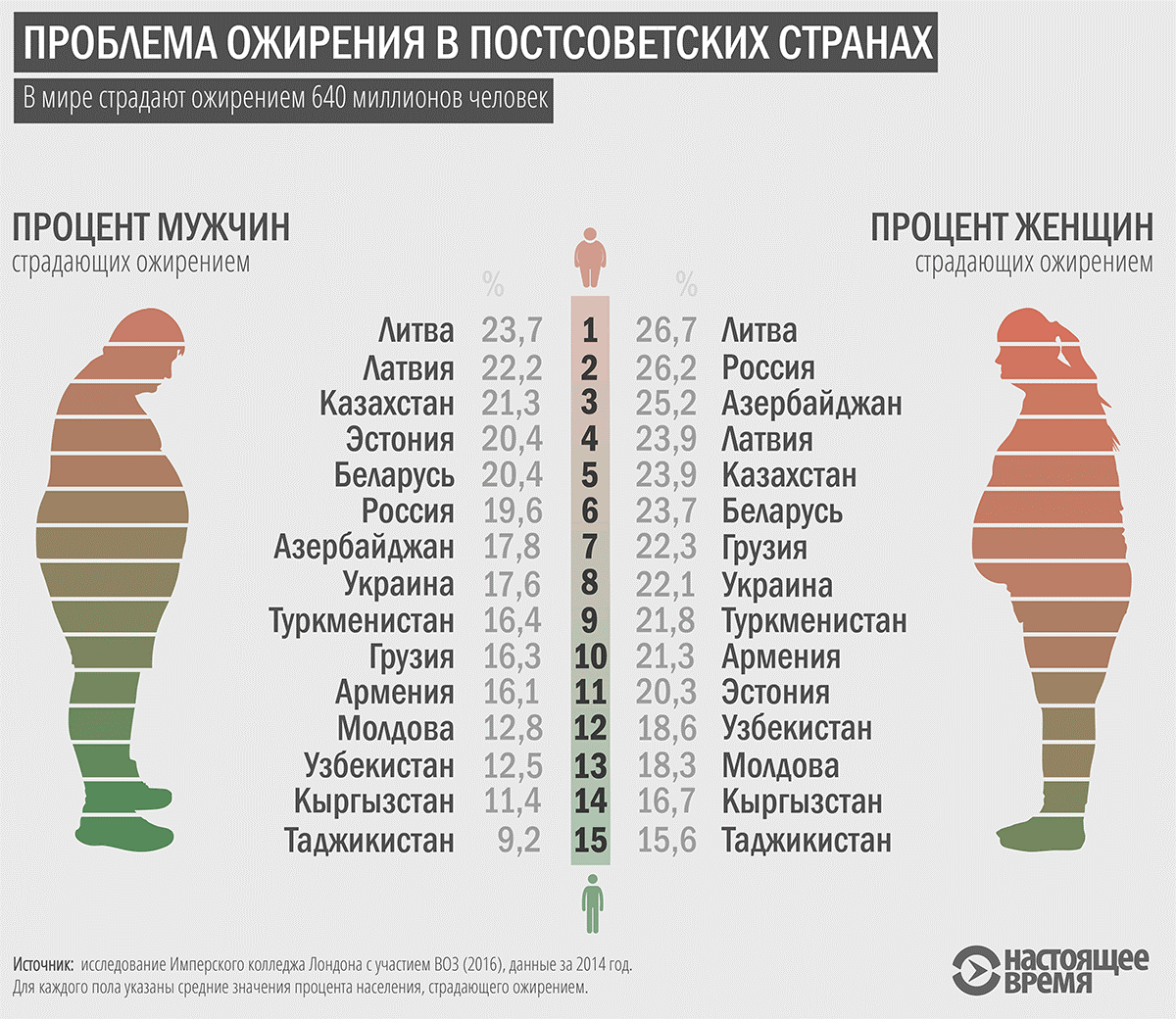

Потребление сахара из расчёта на одного человека в РБ примерно на

треть выше нормы, рекомендованной ВОЗ. Так, в третьем квартале 2018 года

среднестатистический белорус потреблял 80 граммов сахара в сутки, что эквивалентно

16 чайным ложкам, 2,4 кг в месяц, или 28,8 кг в год. Несмотря на

снижение потребления газированных напитков, белорусы увеличили потребление кондитерских изделий.

Куда плачевнее ситуация в России. До 2014 года включительно

Росстат оценивал потребление сахара на уровне 40

кг в год, с 2015-го оно снизилось

до 39 кг сахара на одного человека в год.

ВОЗ же рекомендует потреблять не более 50 г сахара в сутки

(18,2 кг в год), а в перспективе снизить его потребление до 25 г (или 9,1 кг

в год).

Проще говоря, ВОЗ рекомендует белорусам сократить годовое потребление сахара на 10,6 кг, а россиянам и вовсе на 20,8 кг. Если бы это произошло, то потребление сахара в РБ снизилось бы на 68 тыс. тонн в год (из расчёта на 10 млн человек населения), в России — на 2,6 млн тонн (из расчёта на 146,7 млн человек). Соответственно, снизились бы и объёмы производства. По нормативу ВОЗ потребление сахара в России должно было бы сократиться до 3,6 млн тонн в год.

В 2019 году 25,2 % населения РБ старше 16 лет имело

избыточный вес. Если в 2013 году в России было зарегистрировано

1,4 миллиона человек с диагнозом ожирение, то в 2018-м насчитали уже свыше

двух миллионов.

Ассоциация «Белсахар» в качестве мер спасения предлагала:

- Согласовывать на ежегодной основе прогнозные балансы по

сахару в ЕАЭС. В СГ тоже есть индикативные балансы по сахару и иным продуктам

питания, но они практически не соблюдаются. Окажется ли данная мера эффективной

в ЕАЭС, неясно.

- Сформировать единый режим импорта сахара в странах ЕАЭС и

прекратить не продлевать действие льготных режимов по ввозу сахара в странах

ЕАЭС. Впрочем, объёмы импорта небольшие. Для белорусского сахара места на рынке,

может, и хватит, а вот для российского уже нет.

- Ввести единую минимальную отпускную цену на сахар в странах

ЕАЭС. Однако согласятся ли на это производители сахара в РФ, непонятно.

- Осуществлять первоочередное обеспечение внутренних

потребностей в сахаре в ЕАЭС за счёт продукции из РФ и РБ.

- Предусмотреть изъятие сахара из режима свободной торговли

при подписании ЗСТ между ЕАЭС и другими государствами.

Как видим, никакого быстрого решения сахарной проблемы нет. Единственное временное решение — субсидирование сахарной промышленности, однако для этого у Минска нет свободных денег. Углубление интеграции с Россией и раздел рынков, в том числе сахарного, позволили бы сгладить сахарную проблему, а то и вовсе решить её, однако стороны — Москва и Минск — пока не могут договориться о нефти и газе, а о сахаре наверняка ещё и речи не шло.