Практически в любом государстве

мира население недовольно медициной, системой образования и налоговым режимом.

Именно их чаще всего критикуют, так как медицина связана с жизнью и здоровьем,

от качества образования зависит будущее детей, а уровень налоговой нагрузки

предопределяет остающиеся в распоряжении у каждого конкретного индивида

денежные средства, которые направляются на удовлетворение физических и духовных

потребностей.

Последние годы сложно назвать

радостными для российских и белорусских домохозяйств: их доходы, за редким

исключением, падают, тогда как налоговая нагрузка растёт. И как бы ни

рассуждали представители либеральной общественности об удочках и рыбе, а также

необходимости больше работать, чтобы больше зарабатывать, отнюдь не всегда количество

отработанных часов гарантирует достаточный уровень доходов. Россия в этом плане

с 2014 года уже стала

сверхурочной страной с пониженными нормами социальной ответственности

работодателей перед работниками.

Если усердный труд не

гарантирует достойной заработной платы, а денег на желаемый набор товаров и

услуг не хватает, то на помощь приходят кредиты, совокупность которых, впрочем,

рискует быстро превратиться в камень, привязанный верёвкой к ногам тонущего в пруду

гражданина.

И для солидной части граждан

Союзного государства кредиты уже успели стать такими камнями. Перефразируя

известную фразу неустановленного авторства, кредит одного — трагедия, кредит

миллионов — статистика, стоит пристальнее всмотреться в коллективную кредитную

историю россиян и белорусов, а также понять, что подтолкнуло их в объятия

ростовщиков и грозит ли их коллективное кредитное бремя стабильности государства и

общества.

Финансы и романсы

Однако начать

стоит с того, что толкает граждан к кредитам, а именно с доходов.

Оценка уровня

дохода граждан является делом предельно сложным и порой неблагодарным, так как

вызывает множество споров и вопросов. Сами же статистические данные и методологии

их

получения (в России используется методология 1996 года с изменениями от 2006 года) у чиновников удовлетворённости не вызывают.

Так, Росстат 12

марта 2019 года высказал намерение пересмотреть методику расчёта реальных

доходов россиян, динамика которых разошлась и с реальными зарплатами, и с

оборотом розничной торговли, а декабре 2018 г. первый вице-премьер и министр

финансов Антон Силуанов заявлял, что расчёт реальных доходов «непрозрачный»,

качество его «ужасное» и методику нужно усовершенствовать. Сама же тема

изменения методики обсуждается ещё с 2000-х годов. К 2014 году Росстат

подготовил новую методологию, к 2017 году усовершенствовал её и провёл

предварительные расчёты, а в ноябре 2018 года утвердил её. И 19 марта Росстат

решился

изменить методологию расчёта доходов россиян, а заодно и пересчитать по ней

все данные за последние 6 лет. Новые статданные по доходам будут публиковаться

раз в квартал, тогда как сейчас ведомство публикует данные ежемесячно.

Подобные

методологические перемены рискуют сыграть злую шутку и с Росстатом, и с властью

— население не

поверило в рост ВВП на 2,3 % по итогам 2018 года после корректировки

методологии, решив, что власть хитрит и обманывает. А что будет, когда

население решит, что его пытаются убедить

в том, что оно зарабатывало больше и жило лучше, чем ему казалось, предугадать

не сложно — новым данным рискуют не поверить, даже если они будут корректнее

предыдущих (понятно, что старая методология устарела и нуждалась в корректировке).

Однако, какими

бы ни были претензии чиновников к методологии и как бы ни относилось население

к данным статистических ведомств, у нас нет других инструментов, кроме данных статистики и основанных на них исследований экономистов. Поэтому придётся

довольствоваться ими — всё остальное субъективно и нерепрезентативно.

Оценить покупательную способность белорусов

в сравнении со своими соседями можно по итогам исследования ВШЭ, результаты

которого были опубликованы в июле 2018 года.

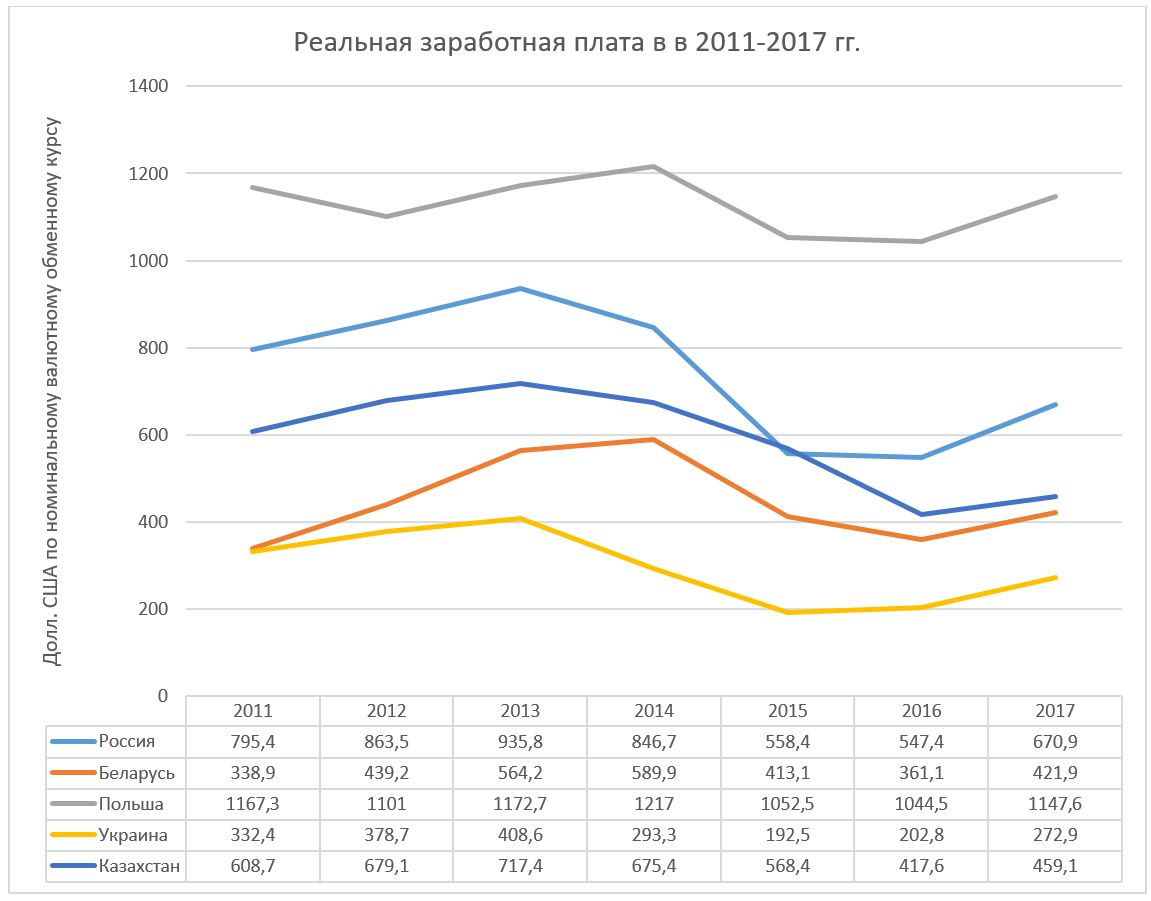

Так, согласно данным специального выпуска «Межстрановые сопоставления заработных плат в 2011–2017 гг.» исследования «Население России в 2018 году: доходы, расходы и социальное самочувствие», средние зарплаты в РФ и РБ по номинальному обменному курсу, то есть обычному курсу, установленному центральными банками, достигли наивысших показателей (без учёта 2018 года, по которому данные отсутствуют) в 2013 г. (Россия) и 2014 г. (Беларусь). Затем последовало вхождение обеих экономик в кризис, из которого страны до сих пор не вышли — реальные заработные планы по номинальному валютному обменному курсу не достигли предкризисных показателей.

По данным исследования ВШЭ «Межстрановые сопоставления

заработных плат в 2011–2017 гг.»

Так, при среднегодовом обменном курсе в 1,93 белорусского рубля за

доллар реальная зарплата белорусов в 2017 году составляла 422 доллара. В

России при среднегодовом обменном курсе в 58,34 рубля за доллар реальная

зарплата составила 671 доллар.

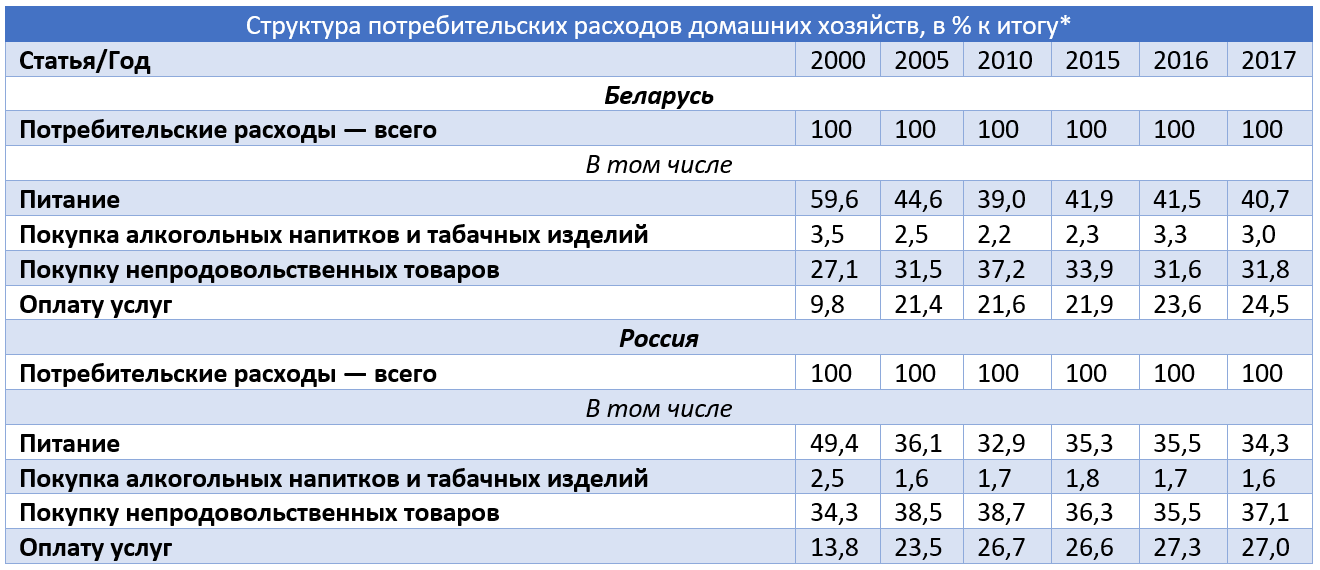

Интересным является и структура

потребительских расходов домашних хозяйств в РБ и РФ.

*По данным статсборника «Россия и Беларусь, 2018». К слову, треть россиян тратит на продукты больше

половины своего дохода. Особенно заметен рост расходов на оплату услуг при

сокращении затрат на питание.

Как видно, потребительские

расходы белорусов почти по всем статьям в процентном соотношении выше, чем у

россиян.

В России падение реальных располагаемых денежных доходов граждан (т. е. денежные доходы за вычетом налогов, сборов и взносов, скорректированных на индекс потребительских цен на товары и услуги) продолжается уже пятый год подряд.

2018 г. стал пятым годом подряд снижения реальных доходов населения. В 2017 г. доходы

снизились на 1,2 %, в 2016 г. — на 5,8 %, в 2015 г. — на 3,2 %, в 2014 г. — на

0,7 %. Последний раз реальные доходы населения выросли в 2013 г. — на 4 %.

Средний доход в номинальном

выражении составил в

2018 г. 32 тысячи 635 руб. в месяц (+ 3,9 % к 2017 г. с учётом единовременной выплаты 5

тыс. рублей пенсионерам в 2017 году и + 4,3 % без учёта этой выплаты). Средняя

заработная плата составила в 2018 г. 43 тысячи 400 руб. в месяц (+ 9,9 % в номинальном и

+ 6,8 % в реальном выражении).

К слову, одна из причин падения реальных располагаемых доходов россиян —

государство с его желанием увеличить долю неуглеводородных поступлений в бюджет

за счёт увеличения сумм обязательных платежей. Именно они, по

словам главного экономиста «Альфа-банка» Наталии Орловой, и являются причиной

снижения размеров доходов.

Орлова утверждает, что выплаты по

обязательным платежам из года в год растут, а их размер в 2018-м вырос заметно

выше уровня итоговой инфляции (4,3 %) и темпов роста зарплат. Часть этих

платежей — проценты, уплаченные по кредитам (они выросли на 10,5 %), часть —

платежи по страхованию (в том числе при кредитовании), их рост обусловлен

ростом ипотеки и потребкредитования. Но и выплаты властям налогов и сборов

росли тоже (что привело к росту всех обязательных платежей, за вычетом

процентов по кредитам, на 14,8 %). В 2018 г. из-за выборов зарплаты активно

индексировались, но одновременно в обязательных платежах забрали больше, чем

дали, отмечает Орлова, изымались доходы тех, кто наименее пострадал от кризиса

2014 г. и не почувствовал роста зарплат (в основном госсектор и около него).

Проще говоря, дело не в методологии измерения размеров доходов граждан, а в политике «люди — новая нефть», которая гасит темпы роста реальных располагаемых доходов, и росте закредитованности населения.

А вот в Беларуси реальные располагаемые

денежные населения за 2018 год выросли на 8 %. Денежные доходы в расчёте на

душу населения в январе — октябре 2018 г. составили 628,2 рубля в месяц, что на

14 % больше, чем в январе — октябре 2017 г. Доля денежных доходов населения в ВВП

в январе — октябре 2018 г. составила 59,2 % против 60,3 % в январе — октябре 2017 г.

Источник — Белстат

Темп роста доходов населения в

прошлом году оказался почти в три раза больше, чем в 2017-м. Тогда они выросли

на 2,8 %. В структуре денежных доходов населения в 2018 году оплата труда

занимала 64,2 %, доходы от предпринимательской деятельности — 7,9 %, трансферты

населения — 23,4 %, доходы от собственности — 4,5 %. В 2019 году белорусам

придётся привыкать к менее высоким темпам роста реальных располагаемых денежных

доходов. Они должны вырасти по итогам года всего на 3,4 %.

Но куда интереснее субъективная оценка гражданами своих доходов и уровня удовлетворённости жизнью. Подобные замеры ежегодно проводит Белстат. Так, согласно исследованию «Социальное положение и уровень жизни населения Республики Беларусь» (данные за 2017 г., более свежих данных пока нет), домохозяйства в целом по Беларуси оценивают своё благосостояние следующим образом: 3,1 % — выше среднего, 26,9 % — ниже среднего, 65,9 % — среднее и 4,5 % — низкое.

Среди регионов меньше всего

материально неудовлетворённых домохозяйств в 2017 году было в Минске — 10,9 %, тогда

как в 2010 г. их в столице насчитывалось 19,6 %, а в 2013-м — 17,8 %. Обратная

ситуация в Могилёвской области. В 2017 году там набралось 22,9 %

неудовлетворенных уровнем своих денежных доходов домохозяйств против 10,9 % в

2010-м и 10,7 % в 2013 г. В остальных областях динамика более ровная и в целом

совпадает со среднереспубликанской.

В подобных исследованиях также

замеряются материальные депривации — вызванные

недостатком денежных средств лишения.

В 2018 году самыми

распространёнными материальными депривациями в Беларуси был недостаток денег

на замену негодной мебели и на оплату непредвиденных расходов в размере 100 белорусских рублей. В первом случае на наличие депривации указали 26,3 % опрошенных домохозяйств,

во втором — 28,4 %. Другими словами, каждая четвёртая семья в РБ не могла

заменить испорченную мебель и была не в состоянии отложить 100 белорусских рублей на черный

день. При этом в сельской местности частота депривации была гораздо выше, чем в

городах и посёлках. В отсутствии денег на замену мебели и 100 белорусских рублей на чёрный

день признались по 33,4 % сельских домохозяйств. В городской местности угроза

иметь старую мебель нависала над 23,6 % семей, а 100 белорусских рублей на непредвиденные

расходы не могли отложить 26,4 %. Ещё у 6,7 % белорусов из выборки не было денег

на покупку фруктов детям, у 5,8 % — на приобретение лекарств, у 4,8 % — на

обновление тёплой одежды для взрослых хотя бы раз в 5 лет.

По распространённости деприваций

имеются большие отличия между Минском и регионами. Например, в Минске проблемы

со 100 белорусскими рублями на чёрный день в 2018 году испытывали 11,9 % домохозяйств, а в

Брестской области — целых 41,9 %. Около 13,6 % семей Минска не могли бы обновить

мебель, если развалилась старая, а на Брестчине таких было 46,7 %. В уязвимом

положении находятся многодетные семьи (с тремя и более детьми). В этой группе у

39,8 % домохозяйств в прошлом году не было 100 белорусских рублей на непредвиденные расходы, а

у 32,3 % — на замену негодной мебели. Впрочем, в 2017-м их ситуация была ещё

печальнее, так как большая доля многодетных отчиталась властям об улучшении

материального положения.

По России подобного актуального

исследования нет — Росстат последний сборник «Социальное положение и уровень

жизни населения России» опубликовал

в 2017 году, то есть он содержит в себе данные за 2016 год. Поэтому приходится

довольствоваться экспертными исследованиями, в частности данными Российской

академии народного хозяйства и государственной службы. Так, почти все граждане

России вынуждены экономить. Эксперты разделили население России на четыре

группы по показателю потребительского благополучия: зона комфорта, зона

возможных изменений, зона риска, зона бедности.

- В зоне бедности находятся 22 % россиян, то есть доходы этой группы

населения не позволяют приобретать товары сверх минимально необходимого набора

основных продуктов питания. По оценкам Минтруда и социальной защиты, в России

ниже уровня бедности находятся 13,3 % населения — 20 млн человек.

- В зоне риска оказались 35,6 % россиян; доходы этой группы населения

позволяют иметь сносное питание и покупать повседневную одежду, но приобретение

предметов длительного пользования (мебель, компьютер, холодильник, смартфон)

вызывает крайние сложности, а возможности повышения материального статуса

отсутствуют.

- В зону возможных изменений попали граждане, которые затруднились

оценить свои потребительские возможности в следующем году, но они предполагают,

что их материальное положение ухудшится в ближайшем будущем.

- В зоне потребительского комфорта находятся только 28,3 % россиян,

которые могут позволить себе приобрести товары длительного пользования и не

опасаются снижения уровня жизни в ближайшем будущем.

Кроме того, РАНХиГС констатировала

минимальный за 15 лет уровень накоплений у населения: в первом полугодии 2018

года россияне направили на сбережения лишь 5,9 % своих денежных доходов. Кроме

особенностей статистического учёта (эксперты РАНХиГС грешат на них), по

способности копить бьёт необходимость выплачивать кредиты. Впрочем, объём

депозитов и вкладов россиян превосходит объём банковских кредитов в 1,9 раза.

Однако те, кто берёт кредиты, депозитов не имеют, поэтому владельцев вкладов и

депозитов в данном тексте автор исследовать не будет.

А раз в зонах бедности и риска, по

данным РАНХиГС, оказались 57,6 % населения России, то вполне логично, что данной

категории придётся прибегать к потребительским займам, которые растут быстрее

номинальных доходов населения. И схема губительных кредитов в базовом варианте

предельно проста: гражданин, чтобы сохранить текущий уровень потребления или

повысить его до желаемого показателя, берёт кредит, однако не учитывает, что

выплаты по нему приведут к снижению доходов и падению уровня потребления. Когда

заёмщик сталкивается с падением уровня потребления, он вновь берёт кредит, чем

загоняет себя в замкнутый круг из новых кредитов и дальнейшего падения уровня

потребления.

В прошлом году задолженность

россиян по кредитам перед банками составляла

21,8 % их денежных доходов за год, а по итогам января — сентября 2018 г. —

рекордные 34,3 %. Долговая нагрузка населения в 2019 г. может превысить

достигнутый в 2014 г. максимум — 9 %.

Кредиты

Начать исследование коллективной

истории стоит, пожалуй, с россиян.

В 2018 году, по результатам исследования

«Перекредитованность россиян: миф или реальность?» Ольги Кузиной и Никиты

Крупенского из ВШЭ, у 23 % россиян были кредиты, что является наименьшей

долей за последние 10 лет, за исключением 2009 года (тогда у 19 % граждан России

были кредиты). Уровень охвата населения кредитами в России ниже, чем в США (в 3

раза), в Евросоюзе (в 2 раза) и в среднем по странам ОЭСР (в 2,5 раза). А

кредитная задолженность российских физлиц является одной из самых низких в

Европе и мире:

- отношение объёма задолженности к ВВП на 1 января 2018 составило 13,2 %.

Для сравнения: в 2017 году в Китае — почти 50 %, в Австралии — чуть больше 50 %, в

Чехии — 34 %, в среднем по Европейскому союзу — около 50 %;

- объём задолженности к годовым располагаемым денежным доходам населения

на 1 января 2018 года — 22,3 %. Наибольшие значения (2017 год) — в Дании (280 %),

Нидерландах (243 %) и Норвегии (236 %);

- на 1 января 2019 года объём полученных банковских кредитов, включая

просроченную задолженность, превышал 14,9 трлн рублей. Прирост за

соответствующий период прошлого года — на 12,7 %; в середине 2012-го процесс шёл

быстрее — около 40 % за предшествующие 12 месяцев.

К 1 января 2019 года доля

просроченных кредитов в России составила 5 % (двумя годами ранее показатель

составлял 8 %), в ЕС 5–8 % уже считаются жёлтым уровнем опасности.

При этом домохозяйство считается перекредитованным, если:

- Имеет больше четырёх кредитов — таковых в России лишь 1 % заёмщиков, у

74 % должников в России в 2018 году был лишь 1 кредит.

- Тратит на их выплату свыше 30 % (40 %) валового месячного дохода. В 2018

году 27 % имевших непогашенный кредит тратили на него свыше 30 % своего дохода, а

17 % — свыше 40 %.

- Имеет просрочку по выплате кредитов или других обязательных платежей за

два и более месяца. В 2018 году в такую ситуацию попадал каждый пятый заёмщик.

- Члены домохозяйства считают кредитные платежи серьёзной обузой.

Уровень перекредитованности выше в самых малых населённых пунктах (менее 10 тыс. жителей), а также в Приволжском, Южном и Сибирском федеральных округах. В целом хотя бы один из четырёх признаков перекредитованности в 2018 году имели 17 % россиян. Если из числа признаков убрать субъективную составляющую (восприятие выплат как тяжёлого бремени), показатель сократится до 8 %. В целом во ВШЭ не видят угроз макроэкономической стабильности в уровне закредитованности граждан.

Но официальные показатели долговой нагрузки не всегда надёжны, так как не учитывают ряд выплат по кредитным картам, задолженность по кредитам перед многими микрофинансовыми организациями и прочим выплатам — ЖКХ, налогам и пенсионным платежам.

В 2018 году на 36,7 % выросло количество россиян, которым запретили выезд за границу. Среди трёх млн невыездных

человек — 29 %, или 863 тыс. человек, — должники по кредитам; 10 %, или 285

тыс. человек, задолжали по оплате услуг ЖКХ; 19 %, или 558 тыс. человек, не

расплатились по алиментам. В категорию невыездных попадают те, чья

задолженность по неоплаченным кредитам превысила 30 тыс. рублей (или 10 тыс.

рублей по алиментам).

Ничуть не лучше ситуация с кредитами и у белорусов — темпы роста кредитования в РБ куда выше темпов роста реальных располагаемых денежных доходов населения. В 2018 году розничные кредиты белорусских банков увеличились сразу на 46 % или 1,4 млрд белорусских рублей.

И это после их роста на 75 %, или

на 1,3 млрд руб. в 2017 г. За два года объём выданных населению потребительских

кредитов увеличился более чем в два раза. А задолженность граждан по таким

кредитам на 1 декабря 2018 г. установила пугающий рекорд — 4,28 млрд руб. (в

начале 2018 г. эта величина составляла лишь 3 млрд руб.). И это при

установленном предельно допустимом показателе долговой нагрузки (ПДН), который

не может превышать 40 % среднемесячного дохода заёмщика. В мае — октябре 2018 г.

среднее значение ПДН составляло около 20 %. Потребительские кредиты с

превышением установленного показателя в 40 % получили лишь 6,5 % клиентов, ещё у

10 % кредитуемых клиентов этот показатель находится около верхней границы

допустимого значения (от 35 до 40 %).

Гораздо скромнее оказался рост

жилищных кредитов — всего на 20 %, хотя в абсолютных цифрах (увеличение на 1,2

млрд руб.) он также впечатляет.

Такой интенсивный рост розничного

кредитования может стать одной из проблем белорусской банковской системы и

свидетельствует о том, что потребительские желания белорусов растут

быстрее их реальных возможностей, а кредиты используются для преодоления

неудовлетворённости своими доходами.

Общим и для России, и для Белоруссии является то, что абсолютное

большинство новых кредитов — потребительские, вызванные тем, что свободных

денег для обеспечения потребностей у населения не хватает. И зачастую в центре

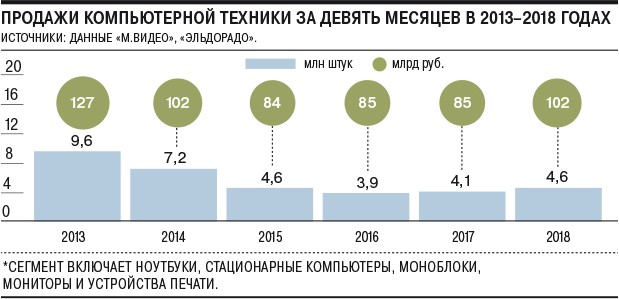

внимания оказывается бытовая и компьютерная техника, а также смартфоны.

Продажи в кредит увеличивают обороты магазинов на 20–30 %, а средняя сумма кредитов, которые перед Новым годом брали россияне для покупки техники, возросла за три года (с 2016-го по 2018-й включительно) на 33,4 % — с 7,2 до 9,6 тыс. рублей.

Источник — «Коммерсантъ»

По итогам 2018-го продажи ноутбуков превысили

96 млрд руб., чего не наблюдалось последние четыре года. Продавцам техники

удалось добиться таких показателей на фоне сокращения реальных доходов

населения за счёт того, что 40 % покупок совершалось с помощью кредитных средств

или в рассрочку. Сыграла на руку сетям и необходимость обновления ноутбуков —

они служат в среднем 4–6 лет. Смартфоны меняются раз в 2–3 года.

С ними аналогичная ситуация: средний чек за 2018 год вырос

на 20 %, а причиной роста может быть и

удорожание самих аппаратов — китайские бренды активно подтягиваются по ценам к

своим корейским конкурентам, а сам смартфон является экосистемой, к которой

пользователь быстро привыкает.

И так как уровень закредитованности растёт и в России, и в Белоруссии,

то вполне понятно, что власти пытаются найти некую золотую середину между

желаниями банков заработать на выдаче кредитов и обеспечением стабильности

финансовой системы.

В сложившейся ситуации Центробанк

России катастрофы не видит, но в целях предупреждения кризиса начал бить

тревогу ещё в прошлом году, когда потребовал от банков ужесточить требования

заёмщикам. Однако прошлогодние ограничения

не помогли, и с 1 апреля 2019 года банки введут в действие новые

ограничения, которые должны будут предотвратить чрезмерный рост долговой

нагрузки населения и повысить устойчивость банков. Конечно, наиболее эффективны

подобные ограничения будут лишь в том случае, если сами банки в погоне за

прибылью не начнут смягчать требования ЦБ, выдавая вместо потребительских

кредитов кредиты с обеспечением или со стартовой нулевой процентной ставкой (на такие кредиты не распространяются повышенные коэффициенты риска).

Кроме того, с 1 января 2019 года

россиянам будут

присваивать индивидуальный кредитный рейтинг, а с 31 января 2019 года все

бюро кредитных историй (их в России 13) должны

будут показывать заёмщикам их кредитный рейтинг, на основе которого банки

будут ранжировать их и определять условия предоставления им кредитов. К тому же ЦБ рекомендовал

микрофинансовым организациям тщательнее проверять онлайн-заёмщиков, чтобы

предотвратить случаи выдачи кредитов по чужим документам.

Кроме того, во втором квартале

2019 года в Госдуму будет внесён законопроект об ограничении уровня долговой

нагрузки — россияне не смогут брать кредиты, если их суммарная долговая

нагрузка после получения нового кредита превысит 50 % ежемесячного дохода семьи.

В РБ уже действует похожий

ограничитель предельной долговой нагрузки в 40 % среднемесячного дохода

заёмщика, однако в РБ куда лучше работают

налоговые органы, потому проконтролировать

уровень доходов граждан, позволяющий ранжировать заёмщиков, проще, чем в

России. В России же у банков и государства нет доступа к достоверным сведениям

о доходах граждан — многие живут в «тени» или зависят от натурального

хозяйства.

Да и само ограничение в 50 %

ежемесячного дохода семьи в целях защиты домохозяйств было бы логичнее

превратить в 50 %, оставшихся после вычета из доходов размера прожиточного

минимума (впрочем, на него прожить невозможно, однако эти деньги могли бы

подстраховать задолжавшие домохозяйства). По крайней мере, эта мера выглядит

вполне логичной после принятия

законопроекта о запрете взысканий с соцвыплат (вступит в силу с 1 июня 2020

года) и решения

Минэкономразвития обязать судебных приставов сразу же вернуть взыскателю

исполнительный лист без возбуждения соответствующего производства, если

установят, что доходы должников находится на уровне прожиточного минимума или

ниже.

Вот только главной проблемы —

недостатка денег в силу малых доходов — подобные кредитные ограничители не

снимают, а от введения подобной нормы пострадают наиболее социально

незащищённые и наименее обеспеченные граждане — жители сёл и малых городов, а

также семьи с детьми. Наивысшие риски будут у семей с детьми и ипотекой,

которые одновременно имеют непогашенные потребительские кредиты. И никакие

ограничения не помогут лицам, попавшим в замкнутый круг кредитов и снижения

потребления, выкарабкаться из долгов — они будут брать взаймы, но уже не у

банков, а у знакомых, или же их знакомые будут брать кредиты для

родственников-должников.

Именно так и выходит с российскими

пенсионерами. В первом полугодии 2018 г. число новых заёмщиков старше 60

лет достигло 1,76 млн человек, что на 13,9 % больше, чем годом ранее. Общая

численность заёмщиков старше 60 лет с действующими кредитами за год выросла на

10,7 %, до 8,28 млн человек. Это 27 % от 31 млн (прогноз Росстата на 2018 г.)

россиян старше 60 лет. В отличие от

других заёмщиков, возрастные россияне часто берут деньги не для себя, а для

детей и внуков, попавших в сложную ситуацию или с плохой кредитной историей.

Банковские ограничения на

предельно допустимую долговую нагрузку будут работать лишь тогда, когда доступ

граждан к микрозаймам под нереально высокие проценты будет предельно усложнён. Пока

же с данными организациями никто всерьёз не борется — микрофинансовые компании

(МФК) вправе

выдавать гражданам займы до 1 млн рублей, а микрокредитные компании (МКК) — до

500 тысяч рублей. Предельное значение ставки, установленное ЦБ для МФО, сейчас

составляет 820 % по займам сроком до 30 дней и 49 % при сроках свыше 365 дней.

В идеальном случае микрофинансовые организации, выдающие необеспеченные потребительские кредиты по одному лишь паспорту, должны быть объявлены вне закона, а выдача таких кредитов должна быть наказуемой.

Кроме того, введение ограничений

по предельному показателю долговой нагрузки приведёт многих должников к

необходимости объявлять себя банкротом, так как у них исчезнет возможность для

перекредитования, что нанесёт удар не только по должникам, но и по банкам и банковской

системе, вскрыв долговые пирамиды граждан.

При этом процедуру банкротства

для заёмщиков с долгами свыше 700 тыс. рублей государство планирует

упростить, однако личное банкротство всё равно будет обходиться слишком

дорого: сейчас оно стоит от 100 до 200 тыс. рублей, а в случае упрощения

процедуры подешевеет до 50–70 тыс. рублей. Без предельного упрощения процедуры

и снижения роли юристов в судебном процессе банкротство продолжит быть дорогим

и малодоступным.

***

Проблема россиян (и белорусов) не в том, что у них высокая закредитованность, а в том, что у них слишком низкие доходы, а потребительские кредиты в России и Белоруссии по сравнению со странами Запада крайне дороги.

Соответственно, работать нужно над

ростом доходов и повышением доступности кредитов, снижая процентные ставки по

ним. Однако удешевление кредита приведёт к автоматическому повышению спроса на

электронику как самый ходовой покупаемый в кредит товар. А только на смартфоны

в 2018 году граждане России потратили

469 млрд рублей, купив 30 млн устройств.

И если для России с её

возможностью пополнять бюджет за счёт присвоения природной ренты полтриллиона

рублей, ушедших за границу, не станут большой проблемой, то для Беларуси, где

вопрос положительного торгового баланса является предельно острым, дешёвый

кредит рискует стать большой проблемой.

Следовательно, параллельно с

удешевлением кредита должна реализовываться программа реального

импортозамещения, а льготные потребительские кредиты должны поддерживать спрос

на отечественную продукцию и стимулировать производство союзных товаров. В

противном случае совместить полезное — снижение долговой нагрузки на граждан —

и приятное — поддержку промышленности — с помощью удешевления кредитов не

выйдет.