В январе Национальный статистический комитет Беларуси подбил

предварительные итоги 2019 года. Оказалось, что в последнем квартале

белорусская экономика немного отыграла падение первой половины прошлого года и

сумела выйти на результат 1,2 %.

Это, конечно же, немного — вдвое меньше, чем ждали от

белорусской экономики год назад рейтинговые агентства, не говоря уже об

официальных прогнозах. Это ниже даже октябрьского

прогноза МВФ (3 месяца назад тот ожидал, что ВВП Беларуси вырастет по итогам

года на 1,5 %). Т. е. радоваться явно нечему.

Мы и не станем. Однако заметим, что динамика первого

полугодия вообще готовила нас к тому, что рост ВВП не превысит 1 %, а возможно,

будет даже меньше. Экономика не свалилась в рецессию и даже немного вышла за

параметры «около нуля», разогнавшись в последние месяцы прошлого года. И это

нельзя не отметить.

Примерно то же самое можно сказать и об инфляции. 4,7 % —

это действительно выше, чем у всех соседей Беларуси

Справка.

С Украиной, впрочем, вопрос отдельный. Сенсационные 4,1 % (притом что за последние 3 года показатель инфляции колебался в пределах 10–15 %) пока ещё рано считать таковыми. Есть много оснований утверждать, что правительство намеренно сдержало инфляцию небывалым укреплением курса гривны. А поскольку Украина — импортозависимая страна, то укрепление гривны сдержало рост цен. Другой вопрос, были ли для этого основания, учитывая, что торговый баланс Украины за минувший год в минусе примерно на 10 млрд долларов. И не придётся ли украинцам заплатить за такое искусственное укрепление курса ещё большим его обвалом?

Но одновременно это меньше прогнозного уровня инфляции,

заложенного правительством РБ (5 %). Да и в летнем докладе ЕАБР говорилось

о рисках превышения этого уровня по итогам года. Впрочем, как мы уже писали в

прошлом году, как раз тут всё ожидаемо. Учитывая, что экономика в 2019-м росла

довольно скромно, инфляции тоже неоткуда взяться.

В Белстате уточняют, что информационный сектор дал в

2019 году 45 % прироста ВВП. Таким образом, по итогам года его роль драйвера

экономики даже несколько упрочилась.

В региональном же разрезе экономика тоже росла равномерно.

Рост обеспечивали в основном Минск и Минская область, тогда как остальная

страна показала средний ноль. «Одна область потеряла кусочек ВРП, две остались

на уровне 2018 года, а в четвёртой экономика выросла лишь на 0,5 %», — так

описывает это banki24.by.

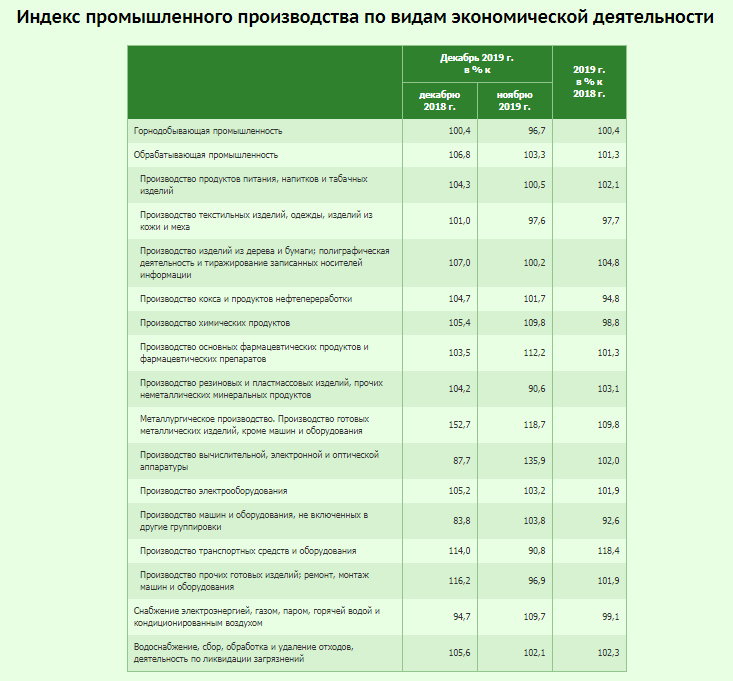

Логично предположить, что рост ВВП был обеспечен ростом промышленного производства. Так оно и было: за год объём промышленного производства в текущих ценах составил 113,5 млрд BYN (+1 % к 2018 году).

Источник: Белстат

Таким образом, и промпроизводство, и ВВП подросли именно за 2

последних месяца, ведь за январь — октябрь объём промышленного производства вырос

всего на 0,6 %.

Драйверы ИПП тоже остались прежними. В лидерах всё так же

производство транспортных средств. А вот металлургия и производство

металлических изделий существенно возросли в декабре, из-за чего в годовом

измерении рост составил 9,8 % (в январе — ноябре — только 5,9 %).

Нефтепереработка не вышла на уровень прошлого года, однако

продолжила восстановление — 94,8 % (93,9 % месяцем ранее). К тому же немного подросла обрабатывающая

промышленность (+1,3 %, +0,8 % в январе — ноябре). Рост небольшой, однако он

компенсируется объёмами продукции.

Что касается складских запасов, то их суммарная стоимость достигла 5,134

млрд BYN (+14,9 %), что равняется 66,3 месячного объёма выпуска

продукции.

Рост, конечно, значительный. Однако напомним, что месяцем

ранее стоимость складских запасов была даже выше — 5,27 млрд BYN и 68,3 % от

среднемесячного выпуска продукции промышленностью. К тому же стоимость

складских запасов считается в номинальных ценах (т. е. не учитывается уровень

инфляции).

Динамика ВВП и ИПП не слишком обнадёживает. Однако есть и

действительно хорошие новости. Чистая прибыль белорусских предприятий за 11

месяцев достигла 10,3 млрд BYN (+68,7 % к аналогичному периоду прошлого года).

Причём предприятия показали рост чистой прибыли даже на фоне увеличения задолженности

по кредитам (77 млрд BYN, +3,5 % к аналогичному периоду прошлого года) и

снижения рентабельности до 7,2 % (-0,5 п. п.). Факторы роста чистой прибыли —

сокращение доли убыточных предприятий до 1031 (на 35 меньше, чем годом ранее),

рост выручки до 217,89 млрд BYN (+8 %).

Чего ожидать от белорусской экономики в текущем году? В обзоре «Как

Лукашенко и Румас планы сверяли» мы уже начали рассматривать эту тему: «Ключевыми

показателями эффективности работы правительства на 2020 год являются рост ВВП

на 2,8 %, экспорта товаров и услуг — на 3,6 %, реальных располагаемых денежных

доходов населения — на 2,4 %, положительное сальдо внешней торговли товарами и

услугами в размере 1 % к ВВП», — такие параметры были озвучены Александром

Лукашенко ещё в конце сентября и закреплены в начале ноября в «Параметрах

прогноза социально-экономического развития на 2020 год». Напомним, что

правительство предлагало ограничиться ростом ВВП на 2,5 % и наращиванием

экспорта на 3,3 %. В остальном параметры совпадали, а прогноз инфляции повторял

2019 год (5 %).

А вот внешние прогнозы разнятся куда сильнее.

Источник: открытые данные

Рост ВВП в минувшем году точнее всего сумел предсказать

Всемирный банк (1 %), что, однако, не говорит о качестве прогноза. Просто

форс-мажор с поставкой нефти «удачно» подрубил экономику Беларуси. К примеру, в 3-м и 4-м кварталах экономика выросла на 1,4 % и 1,6 % соответственно. Как раз

это и помогло компенсировать «яму» 2-го квартала, когда рост ВВП замедлился до

0,5 %.

Зато известно, что наиболее пессимистичные прогнозы (ВБ,

МВФ) вызваны ожиданием негативного влияния на экономику налогового манёвра:

согласно экспертам, он отнимет у роста экономики 0,4–0,5 п. п.

К манёвру придётся прибавить и январскую задержку поставок

нефти. С начала года оба белорусских НПЗ приостановили поставку нефтепродуктов

на экспорт и работают исключительно на внутренний рынок. При этом если мы

заглянем в постановление «О задачах социально-экономического развития

Республики Беларусь на 2020 год», опубликованное 4 января, то обнаружим там

поквартальную разбивку темпов роста ВВП. Прогноз роста ВВП на 1-й квартал — 0,7 %, что, конечно же, не учитывает ситуацию с поставкой нефти, поскольку постановление

готовилось ещё в конце прошлого года.

Это, в свою очередь, означает, что 0,7 % в первом квартале

должны компенсироваться опережающим ростом во втором — четвёртом кварталах (т. е. не менее

3,5 % за квартал), чтобы выйти на среднегодовые 2,8 %. Конечно, можно было бы сказать,

что общий рынок в рамках СГ позволит белорусской экономике расти именно такими

темпами. Однако союзное соглашение пока ещё даже не подписано.

Иными словами, прогнозы МВФ и ВБ можно, конечно, критиковать

за пессимизм. Однако собственные прогнозы РБ тоже не вполне совершенны.

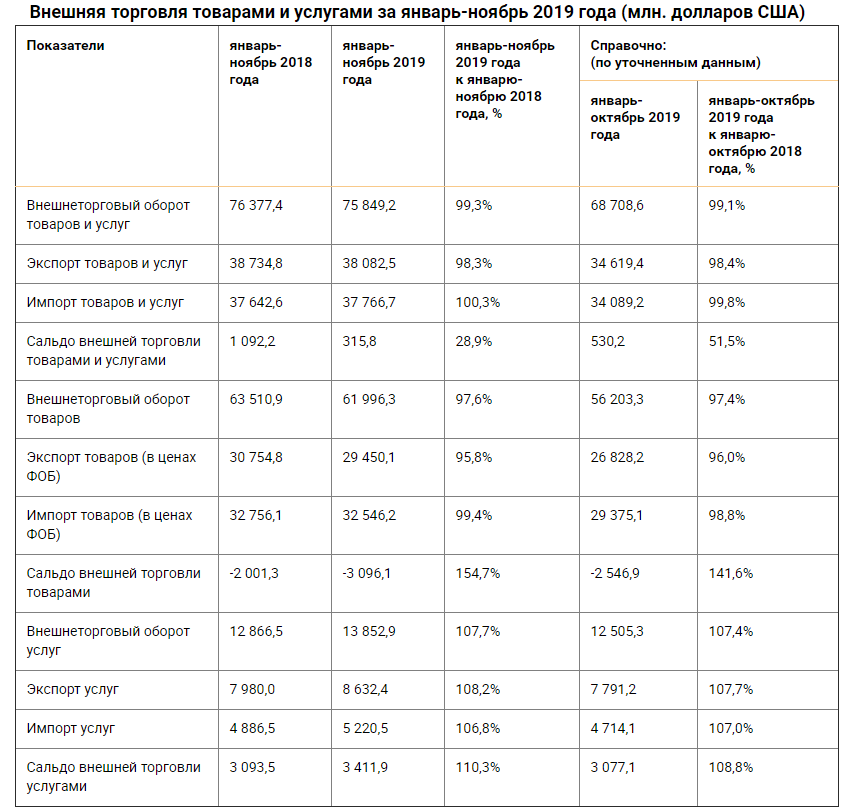

Итоги внешней торговли Беларуси за январь — ноябрь демонстрируют уже известные и не раз описанные нами тенденции.

Источник: myfin.by

Внешнеторговый оборот практически вышел на прошлогодний

уровень (за декабрь он, вероятно, доберёт ещё несколько десятых процента).

Однако вышел в основном за счёт импорта, который уже выше, чем в

2018-м.

Сальдо внешней торговли в сравнении с прошлым годом

сократилось почти в 3,5 раза (-777 млн долларов). И остаётся лишь надеяться, что

это неполные данные (сравниваем с показателями января — октября).

Оборот товаров по-прежнему падает, тогда как оборот услуг

растёт. Кроме того, именно услуги держат в плюсе суммарный внешнеторговый

оборот.

К этому можно добавить, что экспорт наукоёмкой высокотехнологичной продукции из РБ в прошлом году достиг без малого 15 млрд долларов (+2,5 %).

А вот то, что IT-сектор нарастил выручку на 0,5 млрд долларов, должно скорее насторожить. Дело в том, что это больше роста экспорта наукоёмкой продукции (2,5 % от 15 млрд равны 375 млн). А значит, пока сектор ИКТ наращивал экспорт, продажи какой-то другой наукоёмкой продукции на внешний рынок сократились.

Мы часто хвалим белорусский IT-сектор, теперь пришла пора если не

покритиковать, то добавить в картинку некоторой объективности. Тем более что

на фоне спора России и Беларуси о стоимости нефти в белорусских СМИ

неоднократно прозвучал тезис: «Зачем нам вообще эта нефтепереработка, давайте

продавать на экспорт IT-услуги и молоко».

Ответ на это «зачем?» мы уже давали.

А здесь лишь немного дополним его с точки зрения статистики. Итак, ИКТ

действительно дал более половины прироста ВВП. Однако по другим показателям всё

не так радужно.

Сейчас доступны данные только за первый — третий кварталы, однако они

уже дают понимание ситуации. Резиденты ПВТ в январе — сентябре 2019 года

перечислили в бюджет 210 млн BYN (1 % от налоговых доходов бюджета за этот

период). Это на 35% больше, чем годом ранее, что объясняется ростом количества

резидентов с 377 до 561. Однако в расчёте на одного резидента сумма уплаченных

налогов снизилась с 411 тыс. до 374 тыс. BYN.

Между тем один только «Нафтан» в 2018 году уплатил в бюджет

733 млн BYN налога на прибыль (за 2019 год данных пока нет). А ведь как раз эти

миллионы, а совсем не проценты роста ВВП идут на финансирование образования,

здравоохранения и прочие государственные нужды.

Т. е. отказаться, конечно, можно, но тогда резидентам ПВТ

придётся поднапрячься и компенсировать бюджету те 1,5–2 млрд, что перечисляют в

него НПЗ.

К слову, в минувшем году мы постоянно писали о влиянии хлор-нефтяного

фактора на сокращение экспортной выручки. Однако республиканский бюджет этого

влияния не почувствовал. Доходы достигли 24,2 млрд BYN (+2,1 % к плановым

показателям). Хотя начальник главного управления бюджетной политики Минфина

Елена Печень отмечает, что бюджет собрал на 400 млн BYN меньше налога на

прибыль в сравнении с планом.

Финансовые показатели

Весь прошлый год мы следили за динамикой накопления ЗВР, можем подводить итог за 12 месяцев.

Источник: myfin.by

С 1 декабря резервы выросли на 234 млн долл., за год — на 2,236 млрд долл. Это не стало рекордным положительным изменением объёма ЗВР за год, однако результат определённо лучше, чем год назад.

Главное же, что ЗВР удалось не просто нарастить, а увеличить

значительно больше, чем предусматривалось стратегией Нацбанка РБ на 2019 год

(7,1 млрд долл.).

Что касается структуры ЗВР, то на начало года она была такой:

Источник: nbrb.by

Рост стоимости золота на мировом рынке (в среднем на 15 % за

год) — не единственная причина увеличения стоимости активов. За прошлый год

Беларусь нарастила свой золотой запас и физически: на 1 января он достиг 42,2

тонны (+1 тонна в сравнении с 1 января 2019 года). Если прогноз динамики

стоимости золота на 2020 год окажется верным (ожидается рост стоимости тройской

унции до 1600 долл.), то ЗВР Беларуси только на подорожании золота вырастут за

год как минимум на 100 млн долл.

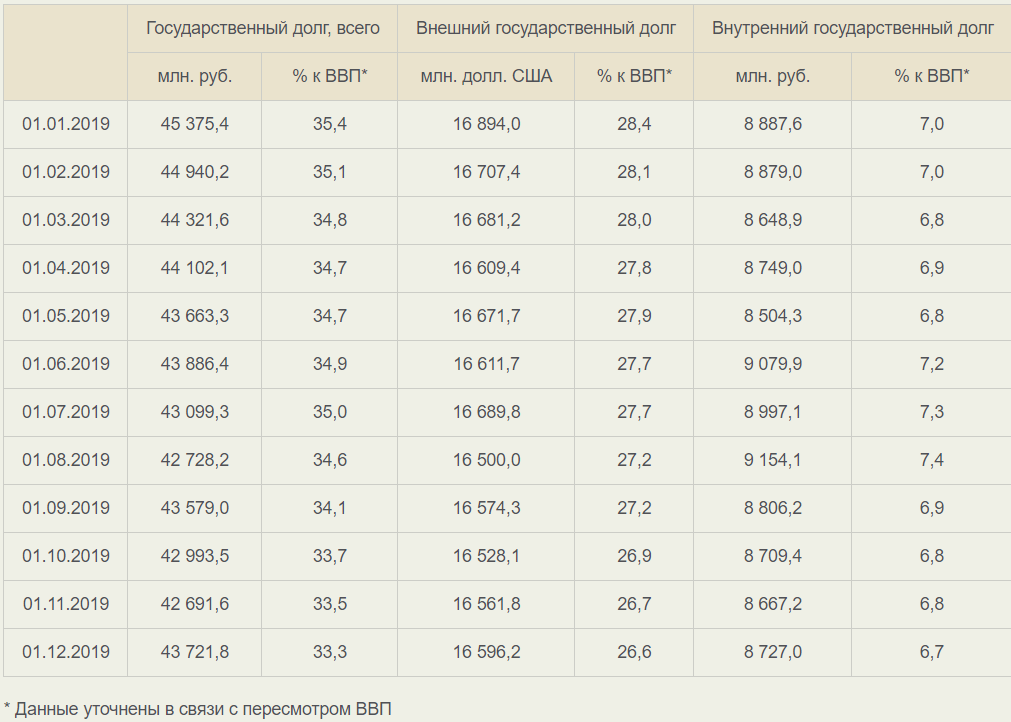

Когда мы говорим о росте ЗВР Беларуси на 2 с лишним миллиарда долларов, следует держать в уме ряд моментов. Во-первых, это произошло на фоне не слишком благоприятной ситуации с экспортом. Форс-мажор с поставками нефти сократил выручку нефтепереработки, что лишь частично было компенсировано другими отраслями. Напомним, что в одном из прошлогодних обзоров мы примерно рассчитывали влияние фактора нефти на общее падение экспорта. Во-вторых, в 2019 году Беларусь активно возвращала внешние долги: на их возврат и обслуживание было направлено 4,185 млрд долл. (+1,6 млрд в сравнении с 2018 годом). Да, немалую часть из них Беларусь не отдала, а рефинансировала (вернула за счёт новых заимствований). Тем не менее в сравнении с ситуацией на начало 2019 года Беларусь должна кредиторам ощутимо меньше.

Источник: minfin.gov.by

Как видим, за 11 месяцев госдолг уменьшился на 1,654 млрд

долл.

В 2020-м на погашение госдолга планируется направить

значительно меньшую сумму (чуть менее 6 млрд BYN). При этом экономический блок

правительства намерен активно привлекать финансирование, хотя и в меньших

объёмах (4,38 млрд BYN). Большую часть (69 %) — на зарубежных рынках

заёмного капитала.

Отметим также, что если судить по опубликованным планам

заимствований на 2020 год, то правительство и Нацбанк закладывают ослабление

среднегодового курса белорусского рубля (до 2,2446 руб. за доллар), тогда как

курс по состоянию на 24 января — 2,1184 BYN, а на 1 января 2020 года — 2,1085

BYN. Видимо, таким образом финансовый блок правительства пытается стимулировать

экспорт.

Любопытно, что у частных компаний динамика обратная.

Во-первых, и должны они по кредитам побольше государства — на 1 декабря 2019

года суммарная задолженность крупных и средних предприятий превысила 77 млрд

BYN. Во-вторых, в отличие от госдолга, долг компаний к концу года не

сократился, а вырос (+3,5 %).

Впрочем, нужно отметить, что размер задолженности рос

неодинаково. Лидерами стали Минская (11,63 млрд BYN, +10,1 %) и Гродненская (15,77

млрд BYN, +6,6 %) области. У предприятий Минска долги выросли средне (18,5 млрд

BYN, +3,6 %). В остальных областях динамика задолженности колебалась от -1,2 %

до +1,3 %.

Если же говорить об общей суммарной задолженности, то она

выше почти вдвое. На 1 декабря долги реального сектора почти достигли 131 млрд

BYN, т. е. примерно равны ВВП Беларуси за прошлый год (132 млрд BYN). И вот

тут-то долги росли уже во всех регионах Беларуси (диапазон — от +4,2 до +8,4 %).

Исключение — Гомельская область.

Это и неудивительно, учитывая минимальный рост

промпроизводства и накопление складских запасов.

***

Не секрет, что успехи белорусской экономики в немалой степени определяются тем, насколько хорошими были отношения между лидерами РФ и РБ в тот или иной год. Этот фактор, конечно же, далеко не единственный, но наличие других его не отменяет. И вот тут самое время вспомнить довольно скромные прогнозы роста ВВП от Всемирного банка и МВФ.

То ли в этих структурах не верят в успешное согласование пунктов интеграционного соглашения и всех этапов его реализации, то ли не знают, как его оценивать и какое влияние это соглашение может оказать на экономику. Поэтому даже запуск БелАЭС и завершение модернизации НПЗ (два важнейших фактора, которые должны сыграть в плюс экономике РБ в 2020 году) не добавили прогнозам оптимизма. Запуск БелАЭС как минимум снижает затраты на закупку газа, тогда как фактор налогового манёвра в России ВБ и МВФ, наоборот, учитывают, отдельно его прописывая. Об этой особенности их прогнозов следует помнить.