Работа

правительственных групп России и Беларуси над интеграционным соглашением, а

затем над дорожными картами стартовала в самом начале 2019-го, длилась весь

год без пауз и продолжается даже в последние дни декабря, когда пишется этот

обзор. Поэтому соглашение и карты — это, конечно же, топ-тема 2019 года. Лучшее

тому свидетельство — наше внимание к этой теме: так или иначе она затронута в

половине месячных обзоров.

«Подписание

— это формальность. Главное, что они согласованы. Это реально большое

достижение, я ещё раз повторяю, огромный труд проделан правительством,

технологичный, техничный, и это очень важно для наших двух стран», — так

оценил проделанную работу пресс-секретарь президента РФ Дмитрий Песков.

Возможно, это и так. Хотя точно такой же

формальностью вот уже второй год остаётся вопрос введения единого визового

пространства РФ и РБ. Напомним, он тоже был полностью согласован ещё в конце

2018-го, и подписание соглашения тоже было формальностью. Примерно то же

самое можно было бы сказать и об отмене роуминга (см. далее). К слову, посол

Беларуси в России Владимир Семашко ещё в январе 2019 года заявил, что

ждёт результата через 1,5–2 года.

И похоже,

его оценка окажется верной, поскольку ни в начале ноября, ни в одну из

декабрьских дат формального подписания соглашения и дорожных карт не

состоялось. «Специально торопиться с выходом на подписание Программы

действий неправильно. У нас нет необходимости устраивать какую-то гонку или

искусственную соревновательность — успеть за один день или за одну неделю.

Намного важнее не упустить содержательные моменты и принципиальные интересы

обеих сторон. При этом полагаю, что есть хороший шанс выйти на подписание столь

значимых документов в начале следующего года», — считает посол России в

Беларуси Дмитрий Мезенцев. В принципе, это правильно. Однако

достаточно эмоциональный обмен мнениями между Александром Лукашенко и

Владимиром Путиным в ноябре заставляет предположить, что согласование буквы

соглашения — лишь половина дела.

Завершающий

этап согласования позиций подтвердил, что работа правительственных групп — это

лишь надводная часть процесса. А ряд вопросов до сих пор относится

исключительно к компетенции глав государств. Напомним, что к началу ноября было

согласовано 20 дорожных карт из 31. И тот факт, что спустя 1,5 месяца претензии

сняты уже по 30 картам, — скорее результат встреч президентов России и Беларуси

(группы дооформляли устные договорённости). По крайней мере, именно так это

выглядело со стороны, ведь для широкого круга рабочие моменты переговоров по-прежнему

непубличны.

Такой

подход имеет как плюсы, так и минусы. К первым относится возможность

проговаривать и договариваться по сложнейшим вопросам за несколько дней или

даже часов. Что касается вторых, то в самый неподходящий момент может оказаться, что мы

имеем не СГ России и Беларуси, а СГ Владимира Путина и Александра Лукашенко. К

примеру, в современной Украине декабрьские (2013 года) соглашения

Путина и Януковича не признаны, и Украина отказывается нести по ним

ответственность. Не говоря уже о том, что урочная или внезапная смена любого из

президентов способна надолго затормозить процесс или даже повернуть его

вспять.

Союзные корпорации: новые успехи

Работа над интеграционным соглашением и разработка дорожных карт, несомненно, важны. Тем более что с момента подписания Союзного договора в 1999 году это первый реальный шаг в сторону воплощения подписанного. И всё же это контур, создание условий. Реальным содержанием этот контур наполняют российские и белорусские предприятия и их совместная деятельность. Без их работы и их проектов любые соглашения и дорожные карты — пыль на ветру.

До

2019 года у нас в активе был фактически только один пример работающей

российско-белорусской кооперации — производство тракторов МТЗ в Череповце. В

остальном интеграция ограничивалась покупкой российскими угольными карьерами

белорусской техники или поставками российских комплектующих для белорусских

машиностроителей. Однако, подводя итоги года, можно сказать, что он стал

прорывным.

1. Союзный лифт

Меморандум

о совместной деятельности «Могилёвлифтмаш» и «Воздухотехника» подписали ещё в

середине 2018 года. В наших обзорах мы не раз писали о

проектах-долгостроях, где совместное производство налаживают ещё с начала

2010-х. Однако лифтостроители решили не увеличивать этот печальный список — от

подписания меморандума до открытия сборочного производства и выпуска первых

лифтов прошло менее года. Уже в мае 2019-го его открывали посол Беларуси в

России Владимир Семашко и министр по промышленности и агропромышленному

комплексу Евразийской экономической комиссии Александр Субботин.

Предприятие

рассчитано на выпуск пяти тысяч лифтов в год, однако выходить на эту мощность оно

будет постепенно. К примеру, на 2020 год запланирован выпуск одной тысячи лифтов.

Однако

на этом «Могилёвлифтмаш» и его российские партнёры не остановились. Уже в июле

СМИ сообщили о создании ещё одного СП — с компанией «Нева трейд». В течение

последних лет она была крупнейшим российским дилером белорусской продукции. Но

уже в 2017 году партнёры договорились о строительстве сборочного производства в

Колпино (стороны инвестировали в проект 1 млрд рублей), которое опять-таки

не стало ещё одним долгостроем. В планах — выпустить первую тысячу лифтов к

концу 2019 года и 2 тысячи — в 2020-м.

«В

рамках национального проекта по строительству нового жилья темпы строительства

к 2024 году должны вырасти до 120 млн кв. метров в год (сейчас ежегодно

возводится 80–85 млн кв. метров). Всё это даёт основания полагать, что

потребность в лифтовом оборудовании возрастёт», — комментирует эти планы

гендиректор «МЛМ Невский лифт» Игорь Янукович. Однако даже без этого

роста совместному производству не грозит остаться без работы: ежегодно в

Санкт-Петербурге только на капремонт отправляют около двух тысяч лифтов.

Возникает

вопрос: почему лифты так «выстрелили»? Объясняется это сразу несколькими

причинами. Одну упомянул гендиректор «МЛМ Невский лифт»: темпы

строительства растут. По оценке

Виталия Мутко, только потребность в социальном арендном жилье на сегодня —

35–40 млн м². Вторая причина — программа реновации жилья в столичном регионе.

Напомним, что в программу реновации в Москве включены 5173 дома. Чисто теоретически

на их месте будет построено столько же новых многоэтажных домов. А вот

количество лифтов зависит уже от этажности и числа подъездов. В любом случае

одна только реновация создаёт немалый рынок для лифтостроителей.

Наконец,

есть ещё такая скучная штука, как технические регламенты ЕАЭС. Помимо

прочего, в них указывается, как часто следует чинить и менять лифты. К примеру,

до конца 2020 года в России предстоит заменить устаревшее лифтовое

оборудование. А к категории устаревших в РФ относятся около 110 тыс. лифтов.

Где-то поставят новые, где-то отремонтируют старые, в общем, пока что рынок

только увеличивается.

Ну и,

конечно же, всё это произошло не вдруг. «Белорусы — учредители трёх

совместных предприятий в России и ещё семи сборочных производств. А ещё они

зарегистрированы, например, в ТОР (территория опережающего развития) в

Усолье-Сибирском. "Могилёвлифтмаш" — один из крупных покупателей у таких мощных

российских предприятий, как Новолипецкий металлургический комбинат, "Северсталь", ряд подшипниковых заводов и даже у производителей российского

программного обеспечения. То есть это довольно большая межзаводская

производственная кооперация», — описывает сложившееся сотрудничество

политолог Александр Зимовский. Полноценная

интеграция, пожалуй, даже более масштабная, чем с производством тракторов

«Беларус» в Череповце. Просто теперь мы видим результат того, что накапливалось

и нарабатывалось за 3–4 года.

Отдельно

отметим, что «Могилёвлифтмаш» вошёл в перечень проектов, которые собирается

кредитовать ЕАБР.

СП с

«Воздухотехникой» получит 10 млрд рублей, чтобы замена пяти тысяч лифтов в

многоквартирных домах шла без задержек.

2. Наработки

Сразу

скажем: кроме лифтов, в этом году похвастаться больше нечем. Ну вот чтобы

глобально — в тысячах штук, миллиардах рублей, да чтобы по 2 совместных

производства с разницей в пару месяцев запускались. Но есть несколько

перспективных направлений, которые могут выстрелить уже в 2020–2021 гг.

Планы сотрудничества вынашивают МАЗ и «Уралпромтехника». Ещё в начале 2019 года

состоялась встреча представителей двух предприятий, которую посетил даже

Владимир Семашко (а это уже само по себе говорит о серьёзности намерений).

Челябинские машиностроители хотят запустить производство белорусских автобусов

и коммунальной техники в Миассе. Причин для этого как минимум две: производство

автокомпонентов и близость среднеазиатских рынков, прежде всего

Казахстана.

Согласно

последней информации, в настоящее время обсуждается вопрос финансирования и

продвижения этого проекта. Кроме того, стороны обсуждают тонкости локализации.

Т. е. проект не забыт, работа по нему ведётся, а обсуждение от «а давайте...»

перешло к конкретным вопросам организации такого производства.

Выпускать

такое СП в первую очередь будет, конечно же, автобусы. Только в 2018 году доля

автобусов МАЗ на рынке России выросла до 639 шт. (+78 % к 2017 году), притом

что сам рынок в 2018-м вырос только на 10,7 %. А вот в первом полугодии 2019-го продажи упали до 204 шт. (-45,6 % к аппг). Причина такого падения в

т. ч. и логистическая. К примеру, китайский Yutong, хотя и снизил продажи на

26,3 % в сравнении с первым полугодием 2018-го, всё равно обскакал Беларусь (230 шт.).

Чтобы сохранить рынок, нужно выносить производство ближе к потребителю.

Выше мы писали о том, что кооперация в производстве лифтов выросла в т. ч. за

счёт конъюнктуры: наращивание темпов строительства, реновация, изменение

техрегламентов привели к тому, что производителям больше не нужно толкаться

локтями, а даже наоборот, можно объединяться и зарабатывать вместе. Нечто

похожее может произойти и на рынке мусоровозов. Только за I-III кварталы 2019-го

спрос на этот вид спецтехники подскочил до 2,6 тыс. шт. (+93 % к аппг). Причина

такого скачка — старт мусорной реформы. «Инвесторы, которые собирались

вложиться в строительство мусороперерабатывающего завода, прежде понимали, что

никто им ничего везти не должен и не будет. А теперь, когда правила игры чётко

определены, предприниматель может построить мусорный завод вместо нового ТЦ,

его включат в территориальную схему и повезут сырьё», — описывает суть

изменений исполнительный директор Ассоциации региональных операторов «Чистая

страна» Руслан Губайдуллин. Если ещё проще, то теперь нельзя везти мусор

на полигон ТБО без его предварительной сортировки. В 2018 году в РФ уже

построили 40 заводов по сортировке мусора, всего же до 2022 года планируют

построить 200. Т. е. потребность в мусоровозах

вырастет значительно, поскольку сам путь мусора от мусорного бака у дома до

свалки значительно удлинится.

Как мы уже недавно писали, рынок мусоровозов в 2019 году поделили между собой КамАЗ, МАЗ и ГАЗ: в сумме у них почти 75 % продаж новой техники. Отдельно у КамАЗа и МАЗа — порядка 62 %. По сути, есть все условия для объединения усилий. Достаточно сказать, что МАЗ в 2019-м продал в РФ больше мусоровозов (530 за 9 месяцев), чем пассажирских автобусов (204 за 6 месяцев).

Из

года в год основным потребителем продукции БелАЗа является российская

добывающая промышленность. К примеру, в 2018 году в РФ и страны СНГ ушло почти

60 % произведённой продукции. Поэтому российская сборка белорусских карьерных

самосвалов уже давно назрела. Тем более что это даже является спецификой

производства данного типа техники: из-за больших габаритов грузовики

поставляются заказчику в разобранном виде, сборку проводят специалисты завода

уже на месте. Тем не менее всерьёз заговорили об этом только в 2019

году.

Анонсировал

такое производство госсекретарь СГ Григорий Рапота в июне, во время открытия

сессии Парламентского собрания союза Беларуси и России. По его словам, проект

прорабатывается Минэкономики РБ и Минпромторгом РФ. А со стороны РФ партнёрами

станут «Силовые машины» и «Автодизель». И это логично, поскольку как раз эти

предприятия поставляют БелАЗу двигатели и трансмиссии.

Более

того, ещё в начале 2010-х «Кузбасская вагоностроительная компания» освоила

производство кузовов для БелАЗа (для модификаций грузоподъёмностью 130–320

тонн).

Артёмовское

ремонтно-монтажное управление в этом году наладило выпуск колёсных дисков для

БелАЗов грузоподъёмностью до 130 тонн. Да и сам проект совместного

производства на самом деле из долгостроев: 7–8 лет назад в Кемеровской

области его уже пробовали запустить.

Тогда

не получилось, почему должно получиться теперь? Во-первых, все эти годы

российские предприятия осваивали производство компонентов для белорусских

«гигантов» — двигатели для них делает не только «Автодизель», но и «Уральский

дизель-моторный завод», а также «НПО автоматики». Во-вторых, как видим,

увеличивается номенклатура производимых компонентов. Не говоря уже о том, что в

РФ сегодня обкатываются все новинки — и грузовики, работающие на автогазе,

и беспилотные БелАЗы.

Не

будем также забывать о финансировании. «ВТБ Лизинг» с 2019 года финансирует

покупку белорусских карьерных самосвалов. Таким образом, начинает

просматриваться то, что Александр Зимовский выше назвал межзаводской

производственной кооперацией, да ещё и с поддержкой банковского капитала. Иными

словами, наступает время, когда количество перейдёт в качество.

В

какую-то отдельную категорию этот пункт выделять нет смысла, поскольку этим

занимаются и БелАЗ, и МАЗ, и прочие машиностроители. Просто отметим, что в 2019

году достаточно заметна активизация в совместном производстве техники на

сжиженном углеводородном топливе (СУГ).

Т. е. уже не в первый раз получается, что

лучше всего создавать совместный продукт белорусским и российским

промышленникам удаётся на стыке нового или резко растущего рынка и

государственных интересов. Рынок автогаза нельзя назвать новым, но он

растёт: согласно прогнозам, использование СУГ в качестве моторного топлива в РФ

вырастет с 4,9 млн тонн в 2001-м до 25 млн тонн в 2030-м. К примеру, в 2019

году на уровень 2001 года производители вышли уже к концу апреля (4,94 млн

тонн, +180 тыс. тонн в сравнении с аппг). А растущему рынку необходим сбыт,

желательно оптовый, и спецтехника в этом смысле для производителей автогаза —

желанный клиент.

«Амкодор-Онего»

В

сборке БелАЗов, МАЗов, тракторов «Беларус» и лифтов «Могилёвлифтмаша» на

территории России инициатором, как правило, выступает российская сторона. А вот

с Онежским тракторным заводом, выкупленным белорусским машиностроительным

холдингом «Амкодор», всё немного иначе. Это

первый такого уровня проект выноса производства в Россию, причём по инициативе

белорусской стороны и с белорусским же финансированием.

Об

этом проекте мы часто писали на протяжении года, поэтому напомним

основное. ОТЗ был выкуплен компанией «Амкодор» как производственная площадка

для выпуска лесозаготовительной техники. Этим как раз и объясняется выбор ОТЗ в

качестве такой площадки (Карелия — один из лесозаготовительных регионов). Всего

«Амкодор» запланировал вложить в этот проект 18 млрд рублей.

«До

80 % основных комплектующих изделий мы будем выпускать в Карелии и в Белоруссии,

а 20 % (шины, диски, силовые установки) "Амкодор" планирует покупать в

регионах России», — пояснил заместитель гендиректора «Амкодор» Александр

Шакутин.

То,

что проект финансирует белорусская сторона, отнюдь не означает, что российская

никак в нём не участвует. Правительство Карелии выделило льготный кредит в

размере 10 млн долларов, а главное, обеспечило всестороннюю организационную

поддержку. «Такого я, наверное, больше нигде не видел. Например, высшие

должностные лица постоянно откомандировывались в Москву, чтобы помогать нам

решать организационные вопросы в министерстве или банках», — вспоминает

Шакутин.

Проект предполагает, что бывший ОТЗ сможет выпускать до 1000 единиц лесозаготовительной (а также лесовосстановительной) техники в год, т. е. сможет покрыть до половины прогнозного спроса на этот вид спецтехники (1500–2000 единиц в год в течение ближайших пяти лет).

Однако до того, как выйти на такие объёмы производства, техника, выпускаемая «Амкодор-Онего» (новое название ОТЗ), должна быть сертифицирована как российская. Напомним, сертификация подтверждает, что техника не только собирается на территории России, но и имеет оговорённую долю российских комплектующих.

До

конца года на предприятии собирались провести сертификацию трёх образцов техники

и по состоянию на октябрь успели получить такие сертификаты на две модификации

форвардера.

В свою очередь, сертификация позволяет таким

предприятиям получать государственную поддержку наравне с российскими. В

частности, уже в 2020 году предприятие может получить при посредничестве

Минпромторга РФ 500 млн рублей на приобретение

оборудования всего под 6 % годовых.

Торговля автомобилями

Не

секрет, что из-за высокой доли энергоносителей в российско-белорусской торговле

её ежегодный итог всегда не в пользу Беларуси (исторический максимум — минус 13,5

млрд долларов — зафиксирован в 2012 году). К примеру, в 2018 году он составил

-6,3 млрд долл., а предварительные итоги 2019-го — -6,5 млрд долларов

(январь — октябрь).

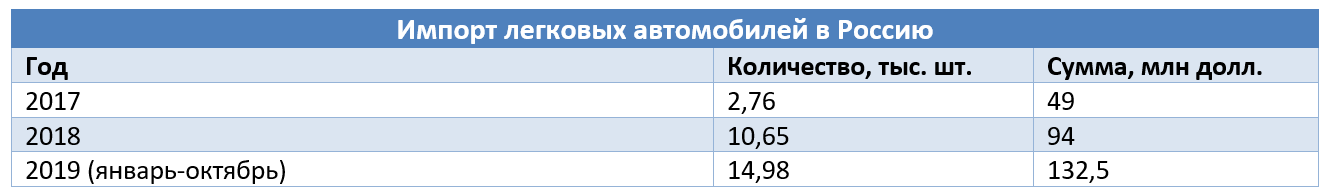

Однако

минус во взаимной торговле возникает не только из-за энергоносителей. Свой

вклад в минус вносит и импорт автомобилей.

Источник:

marketing.by

Белстат

даёт даже более высокую цифру — 86,9 тыс. шт., поскольку статистика не делит

автомобили на старые и новые. Но поскольку мы оперируем

официальными данными, то и в этом случае опираться удобнее на них, потому что

стоимость этих автомобилей также учитывается при расчёте сальдо. Итак, из 86,9

тыс. автомобилей без малого 72 тыс. были ввезены из РФ. Их стоимость — 916,6

млн долл. (+358 млн к 2017 году).

За

10 месяцев 2019 года в Беларусь ввезено более 87,2 тыс. автомобилей, из них

64,9 тыс. (+12,6 %) — из России. Стоимость — 796 млн долл. (+9,4 %).

Обратный экспорт до последнего времени не впечатлял. Однако с 2018 года ситуация начала выправляться, а в 2019-м позитивная динамика налицо.

Источник: Белстат

Т. е.

по итогам года стоимость экспорта в РФ может перевалить за 150 млн. Что же

касается сальдо торговли автомобилями, то в 2018 году для Беларуси оно

равнялось -822 млн долл., а в январе — октябре 2019-го — -664 млн долл.

Основной герой этой статистики — «Белджи». Только в I-III кварталах он отправил в РФ автомобилей на сумму свыше 100 млн долл. «В текущем году заводом произведено более 22 тыс. машин. Объём выпуска в смену достиг 100 автомобилей. При односменном режиме работы фактически мы вышли на проектную мощность», — поясняет и. о. гендиректора «Белджи» Геннадий Свидерский.

Однако вклад не ограничивается только экспортом. В

январе — октябре белорусы приобрели 3,3 тыс. автомобилей Geely производства

«Белджи». Учитывая, что большая часть автомобильного импорта на рынке из РФ,

это означает, что, не будь «Белджи», эти 3,3 тыс. покупателей купили бы автомобиль

из РФ. Поскольку стоимость Geely белорусской сборки стартует примерно от 12

тыс. долл., то, по достаточно грубой прикидке, эти продажи сократили негативное

сальдо ещё на 40–50 млн долл.

Полного

паритета в торговле легковыми автомобилями «Белджи», конечно же, не обеспечит. Но

ему вполне по силам сократить негативное сальдо ещё на несколько сот миллионов, в особенности за счёт внутренних продаж.

Союзные долгострои: роуминг

Те,

кто следит за нашими ежемесячными обзорами, знают, что чаще всего в 2019 году

мы писали об отмене роуминга между РФ и РБ: так или иначе эта тема

затрагивалась в пяти материалах. Учитывая же, что отмена роуминга — одна из

дорожных карт, долгие и малопродуктивные попытки согласовать этот вопрос задали

тон и интеграционному диалогу в целом.

Нет

смысла в 20-й раз повторять, о чём именно не могут договориться Россия и

Беларусь. Тех, кто слышит об этих переговорах впервые и не знает, что сама идея

была озвучена ещё в июле 2017 года, мы отсылаем к недавнему материалу,

посвящённому исключительно этой теме. Краткое представление о сути вопроса можно получить и после просмотра короткого ролика.

Здесь

же отметим, что отмена роуминга стала едва ли не первой темой в

российско-белорусском диалоге, где возникло понятие дорожной карты. Процитируем

наш февральский обзор: «...Так белорусская сторона затребовала дорожную

карту отмены роуминга ещё в начале 2018 года (и получила её)».

Однако

сегодня мы уже знаем, что этот вопрос в марте планируется вынести на

рассмотрение парламентов России и Беларуси, чтобы уже к сентябрю 2020 года закрыть его

окончательно. Свою роль тут, видимо, сыграло и то, что аналогичные

переговоры в регионе ведут также:

- страны ЕАЭС — об отмене платы за роуминг между собой;

- Россия и Сербия;

- Украина и ЕС. Хотя Украина даже не входит в Европейский союз.

В

конце концов, это не только экономический, но и политический вопрос, вопрос

престижа.

К

тому же с 1 июня 2019 года на территории РФ был отменён внутренний роуминг

между регионами РФ, остававшийся едва ли не главной причиной, позволявшей

волынить вопрос.

«Есть,

если мне не изменяет память, прямое поручение президентов по роумингу до 15

сентября этого года подписать соответствующий документ — об отмене роуминга в

общем плане... Там есть какие-то нюансы, но фактически и ваше министерство, и

наше министерство информации и связи уже пришли к какому-то консенсусу».

Эта фраза посла Беларуси в России Владимира Семашко, сказанная в июле,

здорово нас дезориентировала. Ну действительно, куда тянуть, если есть прямое

поручение президента?

Однако

уже в октябре (спустя месяц после окончания срока прямого поручения) оказалось,

что согласовали отнюдь не всё, хотя к тому времени обсуждение длилось более двух

лет. Стороны договорились о единой ставке интерконнекта (0,015 долл./мин.),

однако не смогли решить... к чему она будет применяться. К тому же оказалось,

что операторам друг с другом договориться не проще, чем правительствам, потому что вторым проблемным моментом стало обсуждение межоператорских

роуминговых тарифов.

Поскольку

мы располагаем только теми деталями переговоров, которые их участники сочли

возможным озвучить прессе, мы знаем только срок, к которому плата за роуминг

должна быть обнулена либо предельно снижена. И совсем не знаем, все ли

подводные камни этого непростого диалога стороны смогли выковырять с октября по

декабрь, когда дорожная карта по роумингу наконец была подписана.

Союзные долгострои: БелАЭС

Признаемся

честно: БелАЭС — самый любимый российско-белорусский проект нашей редакции.

Проект, писать о котором мы всегда рады. Поэтому неудивительно, что любой

негатив в отношении строящейся станции мы воспринимаем с огорчением.

Напомним, что первоначально её пуск планировался на весну 2018 года (это уже потом его отложили на осень). Затем осень сменилась началом 2019-го, после чего пуск последовательно откладывался на лето, на III квартал, на осень 2019-го и, наконец, — на I квартал 2020-го. Таким образом, в сравнении с первоначальными планами имеем задержку в 2 года.

И

это только формально, поскольку в I квартале состоится физический пуск реактора,

и до его выхода на проектную мощность пройдёт ещё несколько месяцев.

Кстати,

о том, что физический пуск переносится на начало 2020 года, официально объявили

в конце лета. Хотя подозрения возникли уже в апреле, когда министр энергетики

Беларуси Виктор Каранкевич рассказал о том, как именно планируют

использовать новую АЭС — подогревать теплоноситель для батарей ЦО. «Вся

работа по установке электрокотлов должна быть завершена в 2020 году. В

энергосистеме их установленная мощность составит в целом 916 МВт». А раз

установку котлов завершат только в 2020-м, то и физический пуск, действительно,

нужно планировать таким образом, чтобы на полную мощность реактор вышел ближе к

началу нового отопительного сезона. Что мы и наблюдаем.

Если

же абстрагироваться от очередной задержки пуска станции, то тема БелАЭС в 2019

году была в топе новостей (и новостей приятных). Во-первых, выяснилось, что на

строительство станции будет затрачено куда меньше средств, чем мы привыкли

думать. Александр Лукашенко оценил затраты в 7 млрд долларов, причём только около 4

млрд из них были израсходованы из двух целевых кредитных линий (10 и 0,5 млрд

долл.).

Во-вторых,

в США заявили, что хотели бы поставлять топливо для БелАЭС. Правда, для этого

той же Westinghouse вначале необходимо было бы получить физический доступ если

не к ТВС, то хотя бы к их имитаторам (отличаются от ТВС только отсутствием

урановых таблеток), поэтому такое заявление уже можно расценивать как

завуалированную просьбу такой доступ предоставить. В свою очередь, такое

заявление замминистра энергетики США Риты Барнуолл позволило понять

истинные мотивы непрекращающейся истерики Литвы в отношении станции.

В-третьих,

готовность Украины импортировать белорусскую электроэнергию побила извечный

аргумент противников строительства станции — якобы невозможность экспорта её

продукции. На сегодня уже известно, что в 2020 году Украина намерена закупить в

Беларуси не менее 4 млрд кВт·ч. И вряд ли это предел, учитывая, что энергетики

Беларуси и Украины уже обсуждают

планы строительства дополнительных ЛЭП. Причём и наращивание поставок, и новые ЛЭП связаны

именно с пуском БелАЭС. На это обращал внимание и замминистра энергетики РБ Михаил

Михадюк в сентябрьском интервью БелТА и Минэнерго Украины.

Возможно,

кто-то скажет, что 4 или даже 5–6 млрд кВт·ч экспорта в год — не слишком

серьёзная цифра, учитывая, что годовое потребление электроэнергии на Украине в

30 раз больше. Но это от непонимания специфики. Ведь речь идёт о частичном

замещении этой энергией украинских маневровых мощностей — энергии ТЭС и ТЭЦ. А

их доля в генерации — 35–37 %.

За последние годы Беларусь успела стать для Украины критически важной в поставке дизтоплива и угля. Балансировка энергосистемы довершит эту картину. К тому же создание единого рынка электроэнергии между РФ и РБ даст возможность торговать не только с Украиной, но и с Латвией. Напомним, в августе тамошние власти заявили о намерении перенести точку покупки электроэнергии на российско-латвийскую границу.

Таким

образом, роль БелАЭС для Беларуси очевидно выходит за рамки только экономики,

позволяя Беларуси влиять на региональную политику.