Эпоху углеводородов хоронят-хоронят, а производство и потребление нефтепродуктов в мире с каждым годом прирастает. Мощная нефтеперерабатывающая отрасль у России и Беларуси появилась ещё во времена СССР, сегодня лишь необходимо верно ей распорядиться.

Последние несколько лет показывают, что дела в отрасли обстоят неплохо. После введения экономических санкций в 2014 году и последовавшего падения стоимости нефти мы слушали множество апокалиптических прогнозов о российской экономике и курсе рубля. Почему они не сбылись? Потому что их авторы по привычке исходят из картинки 90-х годов: Россия выживает за счёт экспорта нефти.

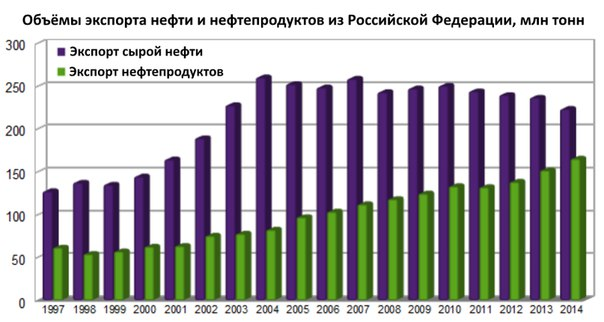

Между тем доля сырой нефти в экспорте постепенно сокращается, тогда как доля нефтепродуктов, наоборот, растёт. И совсем не потому, что раньше гнали нефть, а теперь опомнились. Раньше качество нефтепродуктов заведомо осложняло их экспорт. На то, чтобы переломить ситуацию, ушло почти 20 лет. Предварительные итоги можно подводить уже сегодня.

НПЗ. Как устроен, какие, сколько

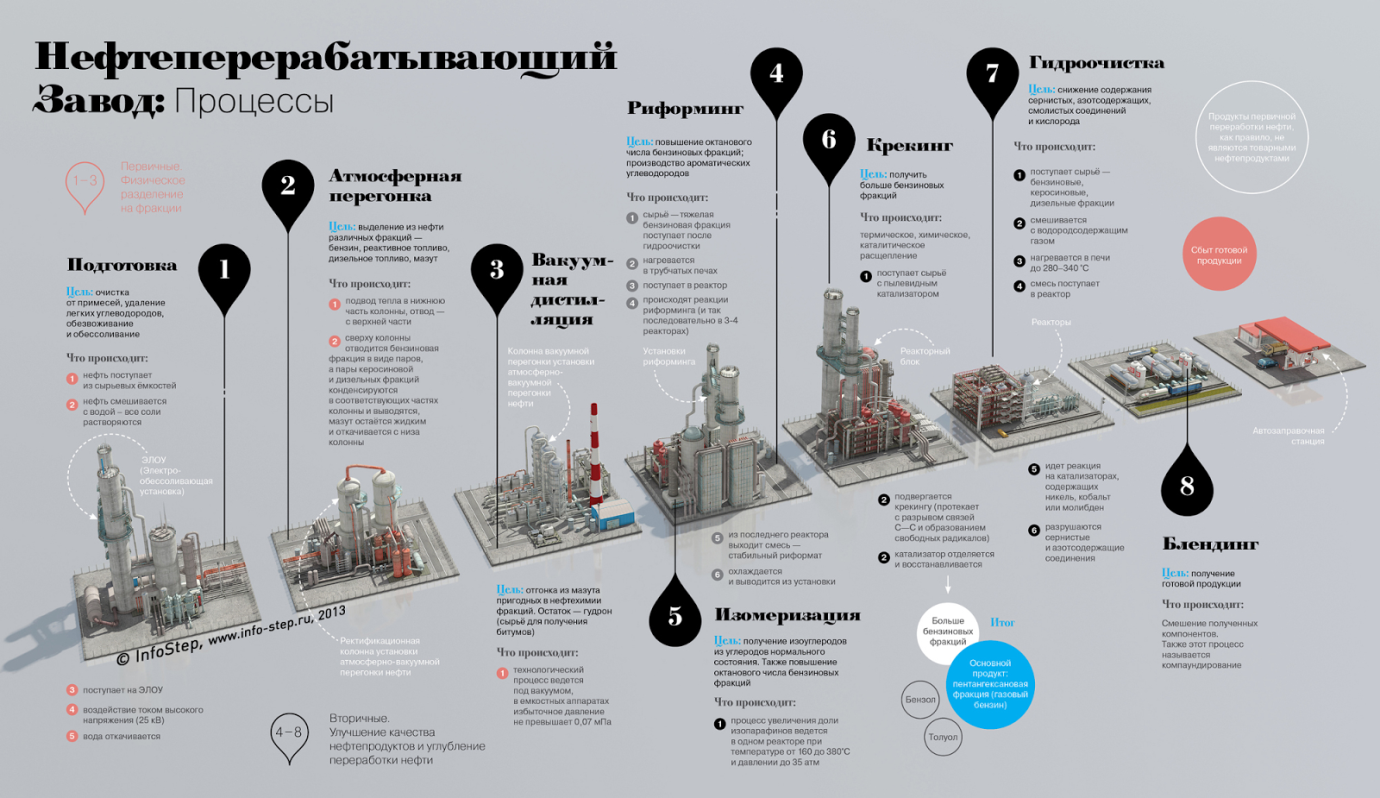

Прежде чем перейти к проблемам модернизации, стоит разобраться, а что же именно предстоит модернизировать, что собой представляет современный нефтеперерабатывающий завод? Как выглядит нефтепереработка Союзного государства?

Разумеется, у каждого предприятия есть свои особенности, набор термических и каталитических процессов (т. н. вторичные процессы переработки нефти, позволяющие увеличить выход светлых нефтепродуктов) может отличаться. Однако в целом с нефтью происходят следующие превращения:

Источник: http://www.nftn.ru/

Для жаждущих подробностей — то же самое на видео.

Таких заводов на территории Союзного государства немало. 2 (Мозырский НПЗ и «Нафтан» — Новополоцкий НПЗ) входят в государственную компанию «Белнефтехим» и способны переработать до 25 млн тонн нефти в год.

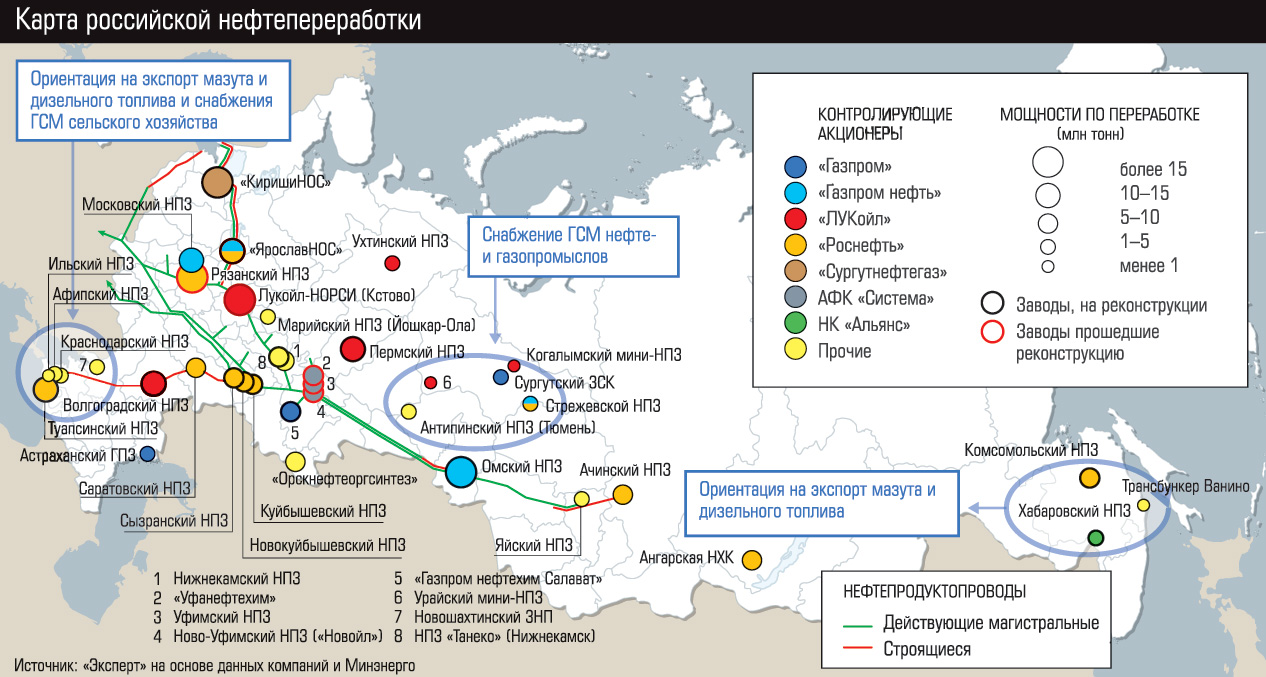

В РФ более пёстрая структура, но в целом можно сказать, что большинство НПЗ входит в состав той или иной вертикально-интегрированной нефтяной компании (ВИНК). Они контролируют 90% российской нефтепереработки.

Источник: http://expert.ru

На карте обозначены в основном крупные НПЗ.

Всего в РФ насчитывается 37 крупных заводов (годовая мощность от 1 млн т нефти в год), а также десятки мелких (100-200 тыс. тонн). Из-за этого нет практического смысла скрупулёзно высчитывать их установленную мощность. Достаточно сказать, что годовой уровень переработки в России — 285 млн т (2016 г.). Вместе с белорусскими получается более 300 млн тонн ежегодно.

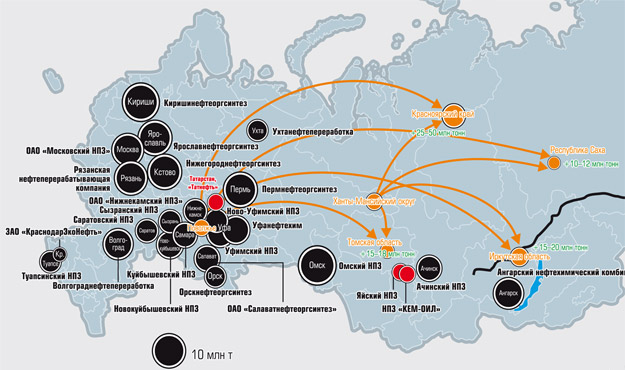

А примерно вот так выглядит внутрироссийский баланс их работы:

Источник: http://www.magistral116.ru

На экспорт, как видно из предыдущего рисунка, работают в основном НПЗ западных, юго-западных регионов и Дальнего Востока.

Экспорт нефти и нефтепродуктов

В своё время Джон Маккейн прозвал Россию страной-бензоколонкой. Но с отраслевой точки зрения, это можно считать не оскорблением, а констатацией успехов в формировании экспортной политики.

С 2000 года экспорт нефтепродуктов постепенно рос и достиг в 2016 году 156 млн т: 23,43 млн т — дизтопливо, 49,5 млн т — газойль, 4,5 млн т — бензины, всего около 80 млн т светлых НП. Тогда как доля экспорта сырой нефти имеет если не тенденцию к снижению, то достигла выраженного порогового значения в 240-260 млн т, выше которых экспорт не поднимается.

Источник: http://ruxpert.ru/

Ещё выше доля экспорта НП у Беларуси. Из 18,6 млн т, полученных белорусскими НПЗ на переработку в прошлом году, было произведено около 16 млн т бензинов, дизтоплива и мазута (3,6+6,373+5,568 млн т), из которых 13 млн т были проданы на внешние рынки.

Чем меряются НПЗ

Как в публицистике, так и в специальной литературе чаще можно встретить 2 характеристики, описывающие то, насколько эффективно на НПЗ перерабатывают исходное сырьё, получая на выходе товарные продукты: индекс Нельсона (ИН) и глубина переработки (ГП). Следует сказать о них два слова, чтобы в дальнейшем не путаться.

Глубина переработки показывает соотношение объёма НП, полученных в ходе переработки, к изначальному объёму нефти. Глубина переработки всегда меньше единицы из-за неизбежных потерь и мазута (лишь самые современные НПЗ могут обеспечить полную т. н. безмазутную переработку нефти).

Второй термин обычно встречается в западной традиции и описывает соотношение затрат на сооружение установки любого процесса НПЗ к затратам на установку первичной переработки нефти. Полученное соотношение рассчитано для большинства технологических операций и носит название коэффициентов Нельсона. В дальнейшем, в зависимости от коэффициента и доли каждого процесса в переработке, рассчитывается итоговый рейтинг Нельсона, присваиваемый НПЗ. Как правило, в просторечии «индекс Нельсона» используется в качестве синонима «рейтинг Нельсона для такого-то НПЗ». Соответственно, чем больше на заводе доля операций с высокими коэффициентами, чем больше таких операций производят с продуктами первичной перегонки, тем выше итоговый рейтинг.

В отраслевых форумах можно найти энтузиастов как первого, так и второго терминов, хотя это лишь взгляд на одну и ту же проблему с разных точек зрения.

Обманчивые средние цифры

Глубина переработки в России по результатам 2016 года превысила 79 %, что подтверждается в т. ч. сокращением в 2016 году производства мазута на 21 % при сокращении объёмов переработки всего на 5,7% В свою очередь, сокращение переработки — обратная сторона уменьшения доли мазута в производстве: в процессе производства из мазута образуются светлые НП, для чего прежде приходилось перерабатывать дополнительные объёмы нефти.

Стратегия правительства РФ предполагала достижение 80% глубины к началу 2016 года, однако, когда она принималась, никто не мог предусмотреть режима экономических санкций, в условиях которых российская экономика живёт уже более трёх лет.

С формальной точки зрения, 79% — показатель стран Восточной Европы. На самом деле всё немного сложнее.

В настоящее время 8 российских НПЗ имеют глубину переработки 90% и выше, их суммарная мощность — порядка 73 млн т нефти в год, т. е. более четверти нефтепереработки. 3 из них («РН-Комсомольский НПЗ», «ННК-Хабаровский НПЗ», «ЛУКОЙЛ-Пермнефтеоргсинтез») имеют глубину свыше 95%, их мощности позволяют перерабатывать до 25 млн т нефти в год. Что же до аутсайдеров с 50-60%, то они работают не столько на рынок, сколько оказывают услуги по первичной переработке для других НПЗ. Пример такой пары — Куйбышевский НПЗ (58,5%) и Новокуйбышевский НПЗ (ок. 90%) компании «Роснефть».

Добавим, что в декабре 2017 года по плану должна завершиться программа модернизации Туапсинского НПЗ мощностью 12 млн т и с глубиной переработки 98,7%, который фактически выстроили заново.

В Беларуси ситуация чуть хуже. Со слов гендиректора Мозырского НПЗ, на его предприятиях глубина в 2016 году находилась на уровне 73,66%, на «Нафтане» (Новополоцкий НПЗ) — 75. Увеличить это значение до 90-92% планируется только к концу 2018 года. Если оперировать только средним значением ГП, может возникнуть впечатление, что НПЗ Союзного государства движутся примерно вровень. Как видим, это немного не так.

Во время сравнения переработки в РФ с США или иными западными странами следует помнить об этой особенности нефтеперерабатывающей отрасли в России. Если, по оценкам правительства, средней глубины переработки в 85 % Россия достигнет только к 2040 году, это ещё не значит, что мы отстали навсегда. 10 % отрасли работают с той же эффективностью, что и в среднем по США, 17 % — на уровне НПЗ Западной Европы. Ещё порядка 25 % показывают ту самую среднероссийско-восточноевропейскую эффективность. Хотя так было не всегда.

Вот так, к примеру, было всего лишь 8 лет назад (среднероссийская ГП на то время — 72%):

Источник: http://vseonefti.ru

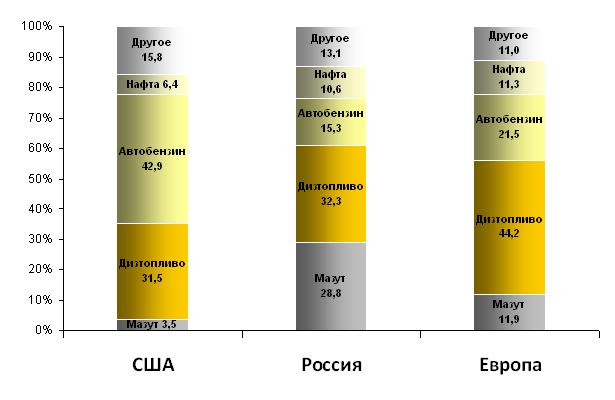

К слову, в американской нефтепереработке тоже есть свои особенности, а вернее, своя сложившаяся стратегия: американцы предпочитают перерабатывать т. н. лёгкую нефть, а экспортировать, наоборот, тяжёлую. Долгое время экспорт лёгких углеводородов был даже запрещён на законодательном уровне, его сняли лишь недавно, когда сланцевая нефтедобыча позволила свести зависимость от импорта к минимуму, переведя её в разряд вопросов экономического, а не политического характера (выгодно/невыгодно). Переработка лёгкой нефти менее затратна и требует меньших вложений в производство и модернизацию активов. Чем как раз и можно объяснить высокую среднюю глубину переработки в США — выше, чем в Европе и Азии. Это преимущества сверхдержавы и эмитента мировой валюты: все всё сами принесут, нужно только выбрать.

Ещё одной причиной стали нефтяные кризисы, после которых во время президентства Рональда Рейгана была одобрена программа масштабной модернизации нефтепереработки. Она заняла порядка 10 лет и обошлась в 50 млрд долларов. До окончательного отхода от Бреттон-Вудса даже США не могли себе позволить столь масштабной инвестиционной программы. Да, в США, несмотря на пресловутый культ свободного рынка, модернизация НПЗ находилась под постоянным и плотным контролем правительства.

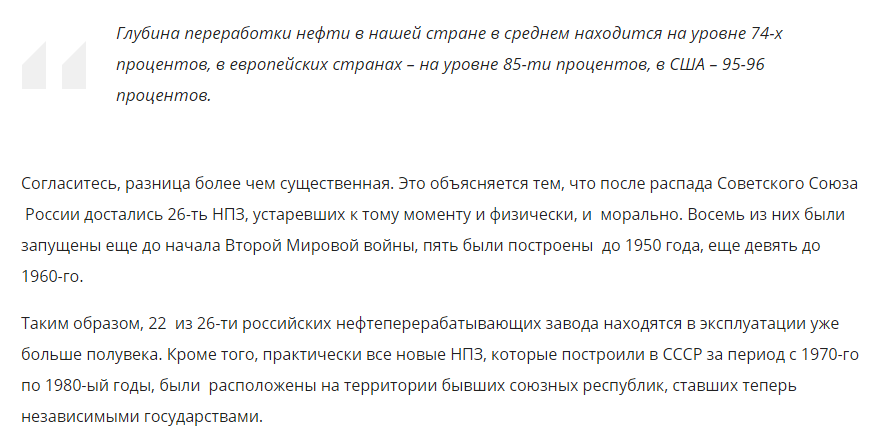

Это крайне необходимое уточнение. Дело в том, что при подготовке данного материала нам попалась статья, автор которой с лёгкой ехидцей прошёлся по устаревшим НПЗ, которые Россия получила в наследство от СССР.

И которые теперь необходимо с таким трудом модернизировать. Между тем следует помнить, что сегодняшняя нефтеперерабатывающая промышленность, в отличие, скажем, от уральских заводов, не выросла из демидовских или строгановских мануфактур, как из детских штанишек. Хорошенько покопавшись в истории НПЗ, можно найти основанные в 1930-х и даже 1920-х годах. Не найдём только дореволюционных.

Между тем даже сегодня совокупная мощность построенных в советское время НПЗ позволяет России занимать третье место в мире по переработке нефти после США и Китая. К тому же последний подвинул нас со второго места только в 2000-х, во время своего невероятного индустриального рывка, нарастив в 2000-2010 гг. мощность своих заводов с 5400 до 10120 тыс. баррелей в сутки (с 267 до 504 млн т в год).

Модернизация

Как уже говорилось, добыча и переработка нефти в России сосредоточена в основном у ВИНК. Вообще-то они создавались в 90-х как раз для того, чтобы провести быструю модернизацию НПЗ. Однако быстрой не получилось.

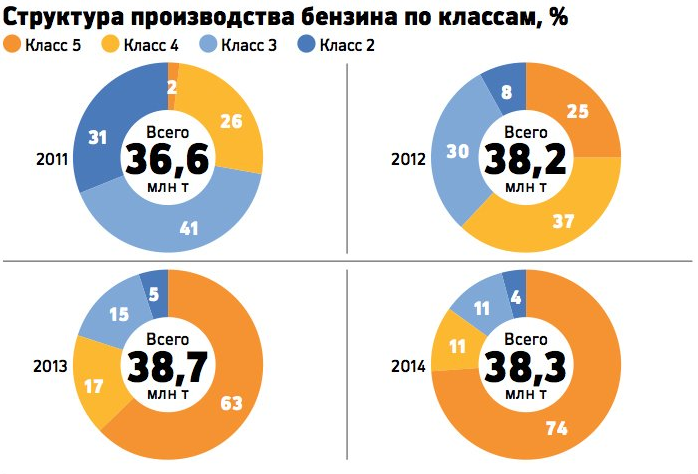

В целом можно сказать, что после 1991 года у российских НПЗ было 2 волны модернизации. Первая — примерно с 2003-го до начала 2010-х. Вторая — с 2011 года, когда ВИНК подписали с государством в лице Федеральной антимонопольной службы, Ростехнадзора и Росстандарта соглашение о глобальной реконструкции и модернизации НПЗ. Вторая продолжается до сих пор.

Строгой зависимости, понятное дело, нет, на некоторых заводах эти волны и вовсе слились в одну. Что же до причин, по которой производители тянули-тянули, а потом вдруг дружно бросились устанавливать оборудование для гидрокрекинга, каталитического риформинга и пр., то тут всё просто: подтягиваться к уровню качества заставляют соображения рентабельности и экологические стандарты на содержание вредных веществ в выхлопных газах. Как раз поэтому циклы модернизаций в целом повторяют сроки смены Евро-4 на Евро-5, а Евро-5 — на Евро-6.

Источник: Минэнерго РФ

Впрочем, нормы ЕС — не единственная причина. Техрегламенты ЕАЭС также предусматривают улучшение качества топлива.

На примере Туапсинского завода видно, что НПЗ не только модернизируются, но и расширяют производство (до начала модернизации завод в Туапсе имел мощность 4,4 млн т). Либо, как вариант, строятся несколькими очередями и вводятся в строй постепенно. Т. е. к концу десятилетия будем иметь не только дальнейший рост глубины переработки, но и увеличение мощности.

По планам на начало десятилетия очередной этап модернизации должен был завершиться примерно к 2018 году. Однако санкции и падение цен на нефть внесли свои коррективы: в 2015 году 15 из 37 НПЗ заявили о сдвигании сроков на 1-4 года, поэтому на текущий момент ожидается, что 120 из 125 нефтеперерабатывающих установок будут модернизированы к 2020 году. К концу 2017-го — 82-88.

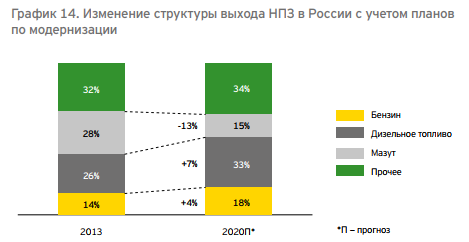

После чего планируют получить вот такую структуру производства.

Источник: Нефтепереработка в России: курс на модернизацию («Эрнст энд Янг» (СНГ), 2014)

Следует отметить, что считать доли в 2020 году нужно будет уже от другой совокупной мощности НПЗ. По оценке главы Минэнерго РФ Александра Новака, она возрастёт до 400 млн т в год. Заплатить за это пришлось немало, около 54 млрд долл. в промежутке 2005-2015 гг. Итоговая же сумма может достичь 100 млрд долл. Как мы помним, индекс Нельсона описывает ещё и прямую денежную зависимость между сложностью вторичных процессов в сравнении с первичным и стоимостью такого оборудования.

В аналитике за прошедшие 3 года неоднократно описан приём, которым государство в этот раз стимулировало вложения ВИНК в модернизацию НПЗ, — налоговый манёвр. Решение о нём было принято в 2014 году (на 2015-2017 годы) и состоит в одновременном:

- увеличении НДПИ на тонну добытой нефти (766, 857, 919 руб. за тонну нефти в 2015, 2016 и 2017 гг. соответственно);

- снижении экспортной пошлины на нефтепродукты (48%, 40%, 30% для дизтоплива, 78%, 61%, 30% для бензина). Экспортная пошлина на мазут, наоборот, была увеличена (100% в текущем году).

Таким образом, становится невыгодно вывозить мазут за границу, а повышение НДПИ на нефть создаёт условия для того, чтобы наиболее современные НПЗ частично замещали мазутом сырую нефть в качестве сырья. Как, собственно, уже давно делали европейские НПЗ, покупавшие российский мазут не как топливо, а как сырьё. Однако теперь эта практика будет постепенно сходить на нет.

Кстати, такой же финт с высокой пошлиной на мазут, делающий невыгодным или даже убыточным его экспорт, ещё ранее был использован в Беларуси.

На белорусских заводах всё иначе. Беларусь зависит от импорта нефти, здешние НПЗ никогда не переходили в частные руки, а государство всегда было озабочено их рентабельностью. Поэтому модернизация Мозырского и Новополоцкого заводов продолжается ровно столько, сколько Беларусь существует как независимое государство.

«...К 1994 г. здесь уже была сформирована чёткая концепция поэтапной реконструкции предприятия на основе усовершенствования имеющихся технологических процессов. За последние 10 лет нам удалось претворить в жизнь очень многое. Так, в 2004 г. пуск установки каталитического крекинга позволил достичь глубины переработки нефти 67% и приступить к выпуску бензинов с пониженным содержанием бензола и ароматических углеводородов. В 2006-м был введён в эксплуатацию комплекс по производству бензола, что позволило снизить содержание бензола в выпускаемых автомобильных бензинах... 2008 г. ознаменован пуском установки алкилирования с получением высокооктановой экологически чистой добавки к бензинам — алкилата. Это позволило повысить экологические свойства моторных топлив, снизить содержание серы, ароматических углеводородов, олефинов и повысить октановое число бензинов», — рассказывал в 2014 году главный технолог НПЗ Александр Шорец.

Можно продолжать и дальше: установка гидрообессеривания, гидроочистки дизтоплива, установка изомеризации (для выпуска высокооктановых бензинов, именно благодаря ей завод сегодня выпускает 92-й и 95-й бензины класса Евро-5), установка вакуумной переработки мазута. Последняя операция — монтаж двух установок депарафенизации (для производства зимнего топлива) этим летом.

На Новополоцком происходило ровно то же самое. Другие сроки, но в целом заводы развиваются слаженно. Вполне согласуется со знаменитой белорусской «помяркованностью»: не быстрое, но безостановочное движение вперёд.

В результате, хотя РБ могла финансировать работы только за счёт бюджета и своего рода субсидий РФ (небольшой реэкспорт российской нефти), к настоящему моменту нефтепереработка Беларуси лишь немного отстаёт от среднероссийской по глубине. А через пару лет, когда работы на обоих заводах завершатся, некоторое время даже будет опережать среднероссийский показатель.

Проблемы экспорта

Логистика сбыта нефтепродуктов за рубеж сложилась ещё со времён СССР. Нефтепродукты поступали в терминалы Клайпеды (Литва) и Вентспилса (Латвия), Таллина (Эстония). Одна только Латвийская ССР обрабатывала до 30 млн тонн нефти и нефтепродуктов в год, что составляло в то время примерно ⅓ суммарного грузопотока через балтийские порты. Специально для этого в системе нефтепроводов «Дружба» были предусмотрены ответвления в порты Вентспилса и Клайпеды. С тех пор многое изменилось.

Скажем, российский транзит через Латвию с тех пор обвалился до 2 млн т (2016), и общий грузооборот Ventspils Nafta Termināls держится на уровне 7,5 млн т в основном за счёт транзита нефтепродуктов белорусских НПЗ.

Загрузка балтийских портов упала прежде всего из-за соответствующей политики РФ. С распадом СССР была поставлена задача обзавестись собственными портами на Балтике. Не нужно забывать, что решение о строительстве порта Усть-Луга, о котором в последние годы столько говорят (ещё бы не говорить: 10 лет назад его грузооборот едва превышал 7 млн т, а в этом, по прогнозам, должен составить 101 млн т), принималось ещё в 1993 году. Как ожидается, к 2025 году даже этот внушительный показатель увеличится до 191 млн т, что позволит РФ окончательно «разгрузить» Прибалтику и обеспечит запас для НПЗ.

Однако если российские производители в значительной степени перевели транзит на российские терминалы, то белорусские нет. В настоящее время «Белорусская нефтяная компания» (занимается экспортом НП) имеет договоры о транзите с 12 терминалами в портах 7 городов, 5 из которых прибалтийские (Клайпеда, Вентспилс, Рига, Мууга, Таллин) и 2 украинские (Южный, Одесса).

В связи с этим в середине августа СМИ процитировали явно заготовленный диалог главы РЖД Олега Белозёрова и президента РФ Владимира Путина:

– По нефтеналиву мы дали 50-процентную скидку для перевозки с белорусских заводов, но белорусские заводы пока не используют ни Усть-Лугу, ни Санкт-Петербург, а едут в республики Прибалтики. Мы ведём дискуссию, они говорят, что у них долгосрочные контракты на эту тему заключены, но мы стараемся выстраивать с ними диалог.

– Это нужно обсуждать в более широком формате. Ведь на белорусских НПЗ перерабатывается наша нефть, другой там нет и вряд ли появится, поэтому это нужно «запакетировать» — получение нашей нефти от соответствующих вопросов использования нашей инфраструктуры.

Разумеется, в оппозиционной белорусской прессе и изданиях ближайших соседей появились материалы о том, что Россия будет принуждать Беларусь чуть ли не в убыток везти нефтепродукты в порты Северо-Запада РФ, а не в тёплые ламповые Клайпеду и Вентспилс. Удачный фон для этого создала и недавняя российско-белорусская «медиа-война», и сокращение поставок российской нефти на белорусские НПЗ.

Как и всякая точка зрения, она имеет право на существование, однако на её изъяны мы указать обязаны.

Программу модернизации НПЗ, в принципе, неверно рассматривать в отрыве от развития нефтеперевалки через порты Усть-Луга, Высоцк и Петербургский нефтяной терминал, поскольку и модернизация, и изменение логистической схемы в конечном счёте направлены на сокращение издержек и увеличение экспортных доходов от торговли нефтепродуктами, т. е. на повышение отдачи отрасли в целом. Примерно как стороны у медали: их две, а медаль всё равно одна. К тому же переброс транзита в полной мере соответствует логике импортозамещения, только замещаются не товары, а услуги.

Если эти рассуждения не убеждают, то вот более весомый аргумент. Проблему переориентации белорусского экспорта из портов Прибалтики в порты РФ президент РБ Александр Лукашенко поднимал как минимум 5 лет назад. Сам. Причём всего экспорта, а не только нефтепродуктов: «Мы очень серьёзно обсуждали эту тему на последней встрече с президентом России Владимиром Путиным. Мы приняли принципиальное решение о переориентации больших объёмов грузов, в том числе калийных удобрений, с портов балтийских государств на ваши порты. Нам нужно очень серьёзно проработать эту тематику. Президент России однозначно поддержал эту инициативу. Нам надо договориться с железнодорожниками Беларуси и России и побыстрее реализовать эти договорённости».

Тут нет ничего удивительного. РФ и РБ отправляют на экспорт одну и ту же продукцию. Значит, сбытовая политика должна быть общей, чтобы не возникало ненужной конкуренции и соблазнов ценовых войн за покупателя (всё это мы уже проходили на примере дела главы «Уралкалия» Владислава Баумгертнера).

Из процитированного диалога можно сделать несколько выводов. Во-первых, судя по всему, скидка на транспортировку НП в порты Северо-Запада (а она, к слову, временная) позволяет белорусским НПЗ экономить меньше, чем скидки, которые они (вероятно) получили в портах Прибалтики и от железнодорожников Латвии и Литвы за сохранение транзита. Скажем, Латвийская железная дорога в этом году даже открыла в Минске своё постоянное представительство. Латвии очень не хочется потерять транзит 5,4 млн т белорусских НП (34% от всех грузовых перевозок в Латвии в прошлом году; 4 из 5 тонн нефтепродуктов, перевезённых в прошлом году по ж/д Латвии, были из Беларуси).

Руководство НПЗ можно понять. Если их экспорт в 2016 году просел на 23%, то доходы — на 40%. «Нефтепереработка из флагмана экономики превращается в убыточную отрасль», — констатировал Лукашенко в начале июня. Всё это заставляет руководство РБ искать любые выходы: налаживать давальческие схемы с Украиной, получать транзитом через неё нефть из Азербайджана, присматриваться к нефтетерминалам в украинских портах и т. п.

Во-вторых, пакетировать таки придётся. Однако, возможно, даже более глобальнее озвученного «наша нефть, значит, и наши порты». Доходы белорусской переработки действительно упали, что уже вынуждает её искать недостающий миллиард долларов в Китае. В перспективе подобные метания ни к чему хорошему не приведут.

Тем более что прелюдию мы уже видели. Одним из условий поставок нефти в РБ было обязательство белорусских НПЗ ежегодно направлять в РФ 1 млн т бензинов для нужд внутреннего рынка. По факту в прошлом году было поставлено 300 тыс. т: руководство НПЗ действует в разумной рыночной логике, а также с учётом необходимости скорее завершить перевооружение заводов.

Убедить белорусов перебросить транзит в российские порты на самом деле не так уж и сложно. Просто в пакетное соглашение придётся включить больше условий.

- Заводы должны без нервов завершить модернизацию. Конкретный механизм финансирования тут уже на втором месте (кредит, восстановление экспорта в прежних объёмах и раздел экспортных рынков) — «Это нужно обсуждать в более широком формате»;

- Поскольку и Россия до сих пор сохраняет долю экспорта через ту же Латвию, вряд ли разумно требовать 100%-го перевода транзита от РБ;

- Тем более что свет не сошёлся клином на нефтепродуктах. Та же Латвия пока ещё остаётся единственным из потенциальных потребителей энергии БелАЭС, кто прямо заявил: «Мы не будем блокировать экспорт и транзит». К примеру, в Литве логику политики Латвии поняли с полуслова: «Это, очевидно, связано с экономическим сотрудничеством, я так предполагаю, с использованием, собственно, порта (Вентспилса)», — заявил глава МИД Литвы Линас Линкявичус. Отсюда вопрос: зачем своими руками помогать Литве замыкать блокаду вокруг белорусской атомной станции, толкая Латвию в кружок противников БелАЭС?

Одним из возможных выходов могли бы стать своп-схемы. Белорусские НПЗ поставляют НП на российский рынок, позволяя тем самым российским заводам больше работать на экспорт. После чего белорусские предприятия получают своего рода надбавку за счёт экспортной выручки российских. Плюс экономия на перевалке — потенциально такой «как бы экспорт» может быть выгодным всем. И не нужно гонять цистерны с бензином и дизелем за тридевять земель в убыток РЖД.

Либо же договориться с НПЗ Беларуси о том, что рынок Украины остаётся за ними. По бензину он в основном и так за ними — свыше 80% импорта приходится на Беларусь, а по дизтопливу (53%) есть куда поступаться. Взамен же РБ может уступить какие-то объёмы экспорта в ЕС, идущие сегодня через порты Прибалтики.

Специалисты же наверняка смогут предложить и другие варианты решения проблемы, помимо взаимного шантажа и осады.

Сегодня НПЗ России и Беларуси завершают модернизацию. Но это лишь половина дела. Теперь им предстоит модернизировать сбыт, проводя экспортную политику таким образом, чтобы не толкаться плечами и не накручивать лишнего в транспортные издержки.